三年营收超54亿元,存货账面近20亿元。

今日,半导体存储器商深圳佰维存储科技股份有限公司(简称“佰维存储”)正式登陆科创板。

其发行价为13.99元,发行市盈率51.64倍,开盘价为15.37元,涨幅达9.86%;截至09点45分,股价上涨25.80%至17.62元,总市值超75亿元。

佰维存储成立于2010年,是国家级专精特新小巨人企业、国家高新技术企业,其产品主要应用于手机、平板、智能穿戴、PC等消费电子行业及通信基站、车载电子、安防监控等工业类领域。2021年9月,国家集成电路基金二期以21.69元/股的价格向佰维存储增资,本次增资后佰维存储投后估值42.00亿元。

佰维存储主要从事半导体存储器的存储介质应用研发、封装测试、生产和销售,主要产品及服务包括嵌入式存储、消费级存储、工业级存储及先进封测服务。截至2021年,佰维存储总资产为28.09亿元,2021年实现营收超过26亿元、净利润1.16亿元。

佰维存储的16层叠Die、30~40μm超薄Die、多芯片异构集成等先进封装工艺处于国内领先、国际一流水平。面对存储芯片高频率、大带宽的特点,它独立自主开发了一系列存储芯片测试设备与算法,成功实现国产化应用。

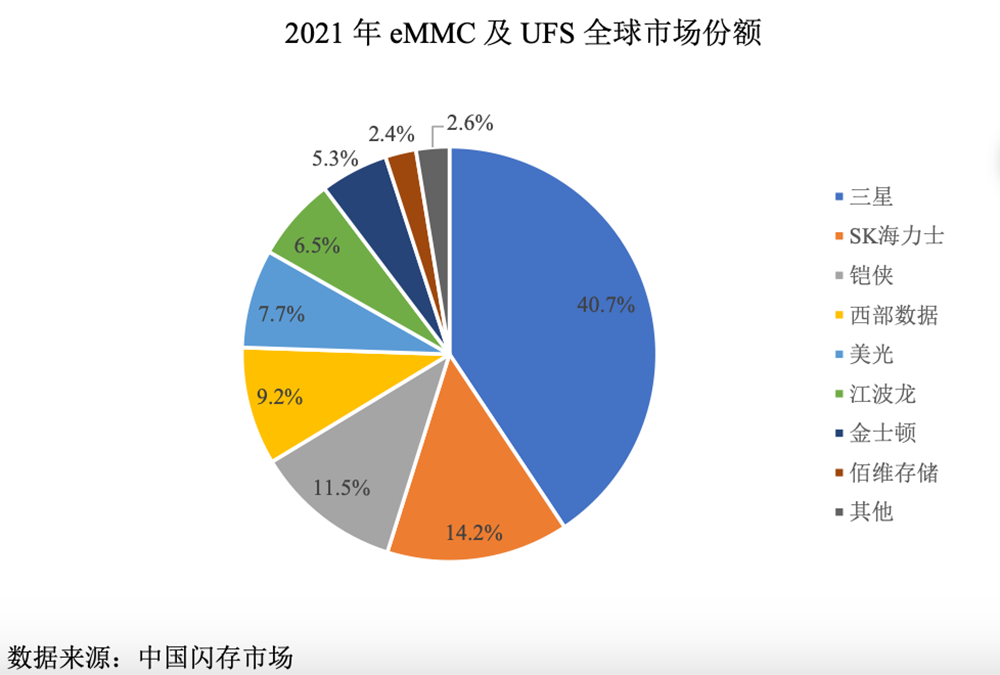

在嵌入式存储领域,佰维存储是国内市场份额前列的自主品牌企业。根据中国闪存市场调研数据,其eMMC及UFS在全球市场占有率达到2.4%,排名全球第8,国内第2。

佰维存储也是国内少数具备ePOP量产能力的存储厂商,相关产品已进入Facebook、Google、小天才等知名品牌的智能穿戴设备供应体系。

在消费级PC存储市场,其SSD产品通过了PC行业龙头客户严苛的预装导入测试,在性能、可靠性、兼容性等方面达到国际一流标准,已进入联想、宏碁、同方、浪潮信息、富士康等国内外知名PC厂商供应链。

在先进封测领域,其子公司惠州佰维是大湾区先进的高端集成电路封测厂商,专精于NAND与DRAM存储芯片封测,主要服务于母公司和大中型重要客户。其封测技术实力雄厚,是国内少数可以量产16层叠Die存储芯片的厂商。

佰维存储拟募资8亿元,用于惠州佰维先进封测及存储器制造基地建设项目、先进存储器研发中心项目和补充流动资金。

国产存储芯片成长空间巨大 佰维存储三年营收超54亿元

万物互联时代,数据呈指数级增长,海量数据需要存储,存储形式也更加多元化。

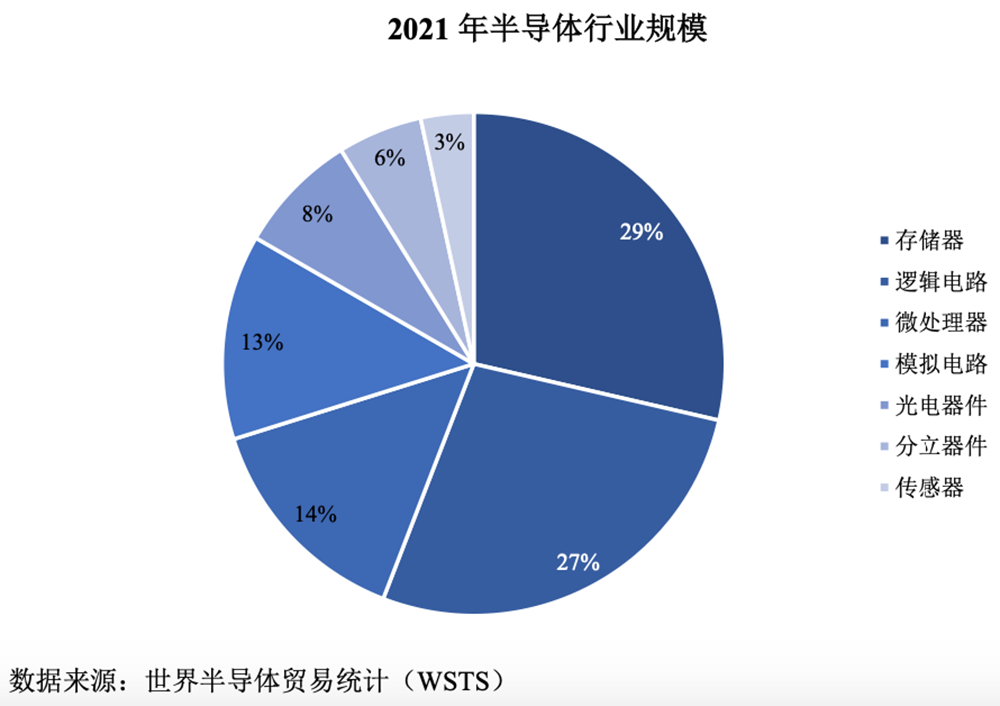

据世界半导体贸易统计(WSTS)报告,2021年全球半导体行业整体规模达到5529.61亿美元,同比增长25.6%,其中存储器市场规模接近1600亿美元,是半导体最大子行业,占比超过1/4。

佰维存储主要从事的NAND Flash和DRAM存储器领域是半导体存储器中规模最大的细分市场,规模均在数百亿美元以上,合计占整个半导体存储器市场比例达到95%以上。

中国是存储芯片最大的终端使用地,但国产存储芯片目前占比不足5%,成长空间巨大。

目前全球具备NAND Flash晶圆生产能力的主要有三星、铠侠、西部数据、美光、SK海力士、英特尔等企业,据Omdia数据,2020年六大NAND Flash晶圆厂占据了98%的市场份额。国产厂商长江存储处于起步状态,正在奋起直追。

DRAM晶圆的供应主要集中在三星、SK海力士和美光,三大厂2020年市场占有率合计超95%,其中三星市场占有率接近50%。国内DRAM晶圆厂商主要为合肥长鑫,处于起步阶段。

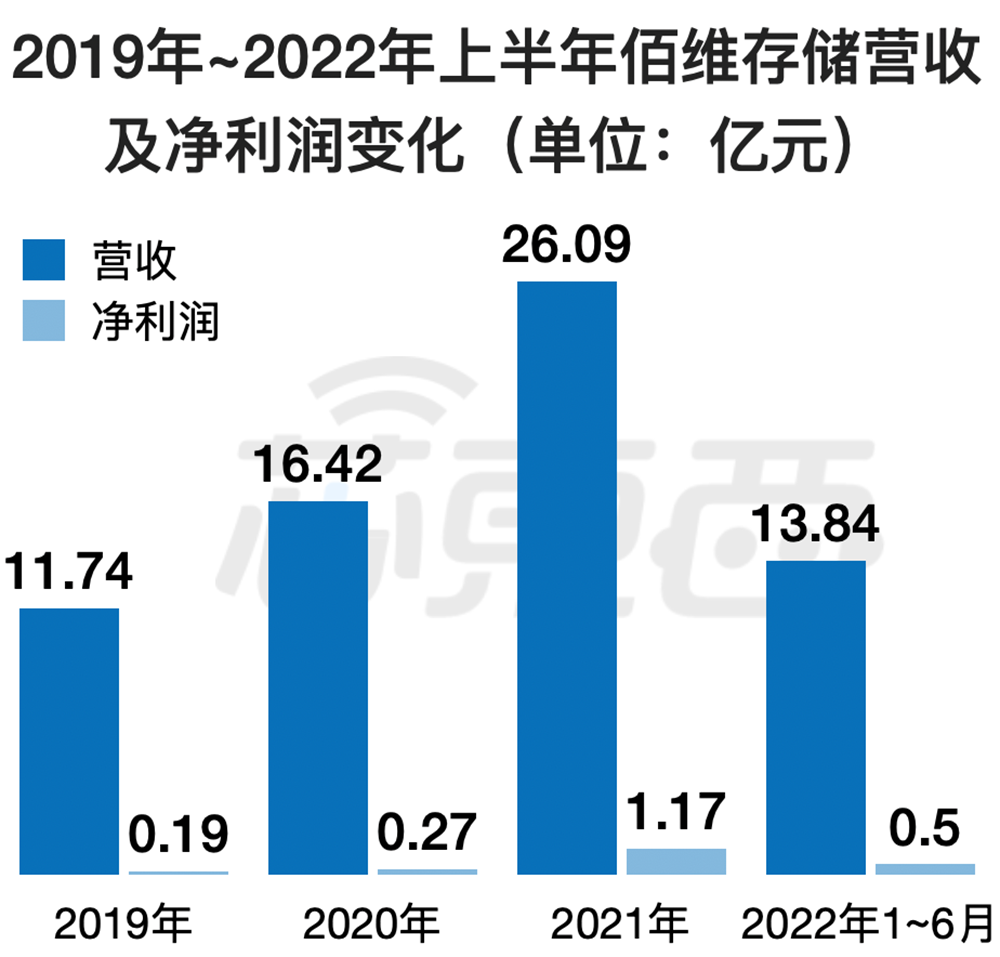

2019年、2020年、2021年、2022年1-6月,佰维存储的营收分别为11.74亿元、16.42亿元、26.09亿元、13.84亿元;净利润分别为0.19亿元、0.27亿元、1.17亿元、0.50亿元。

▲2019年~2022年上半年佰维存储营收及净利润变化

2021年1-6月和2022年1-6月,佰维存储营收分别为13.39亿元和13.84亿元,同比分别增长102.68%和3.35%,收入增速大幅下滑,主要受宏观经济波动导致消费电子行业需求下滑和研发投入增加的影响。2022年1-6月,其归属于母公司股东的净利润同比下降26.94%。

2022年以来,国际、国内形势多变,全球经济在俄乌冲突、疫情重燃、通胀上升等一系列事件冲击下下行风险加剧,抑制了手机、PC等消费电子需求,对于半导体存储器行业的整体发展产生了一定程度的不利影响。

四大板块业务,两大生产模块

佰维存储在移动智能终端、PC、企业级、智能车载、行业终端、移动存储等六大应用领域创新,打造了全系列、差异化的产品体系及服务,主要包括嵌入式存储、消费级存储、工业级存储、先进封测服务四大板块,客户范围通过香港地区物流、贸易平台辐射全球。

其主营业务收入主要来自嵌入式存储和消费级存储。2019年收入下降主要受全球智能手机行业出货量下滑导致嵌入式存储收入下降的影响。报告期内,其消费级存储收入逐年提升,高端产品销售占比逐年提升。

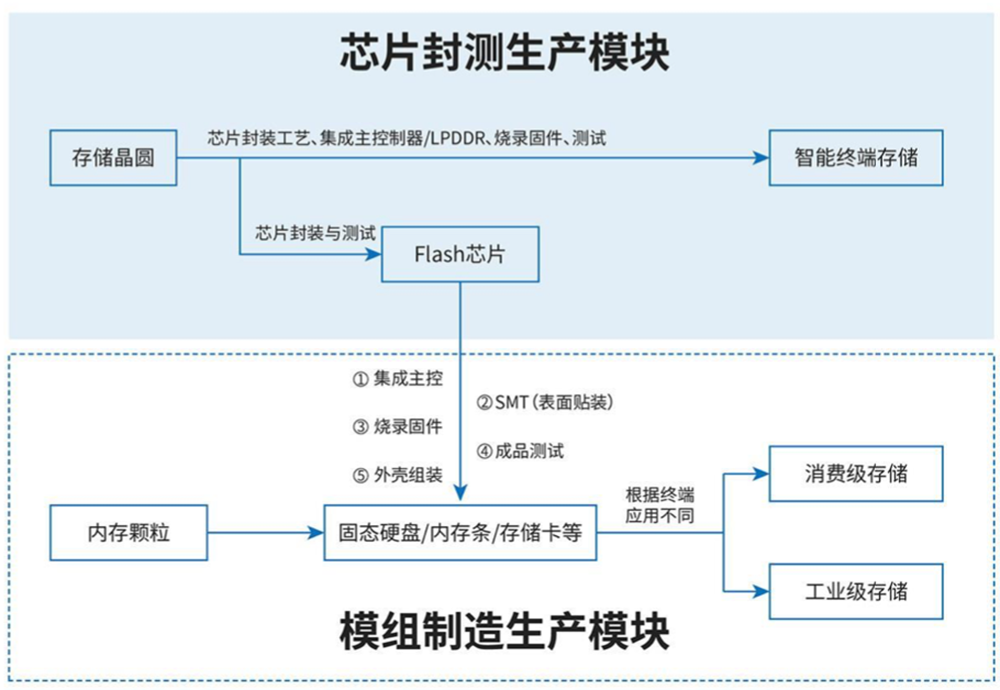

在半导体存储器领域,该公司整合了存储介质特性研究、固件算法开发、存储芯片先进封装、存储芯片测试设备研发与算法开发、品牌运营等,从而构筑了研发封测一体化的经营模式。

在研发封测一体化经营模式下,佰维存储针对市场的不同需求进行产品设计、研发及原材料选型,从供应商购入NAND Flash晶圆及芯片、DRAM晶圆及芯片、主控晶圆及芯片等主要原材料,进行IC封测及/或模组制造,将原材料制成半导体存储器,再将产品销售给下游客户。

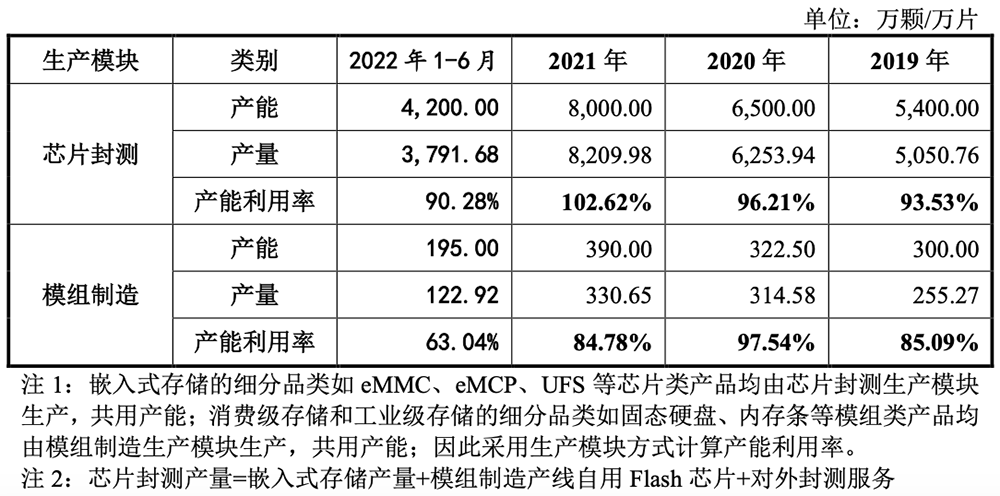

佰维存储拥有芯片封测和模组制造两个生产模块。目前,其芯片封测生产模块可达到98%以上自动化生产水平,模组制造生产模块可达到90%以上自动化生产水平。

通过自建封测厂,佰维存储可以满足自身NAND与DRAM存储芯片及模组的封测制造需求,并利用富余产能对外承接存储器与SiP封测业务。

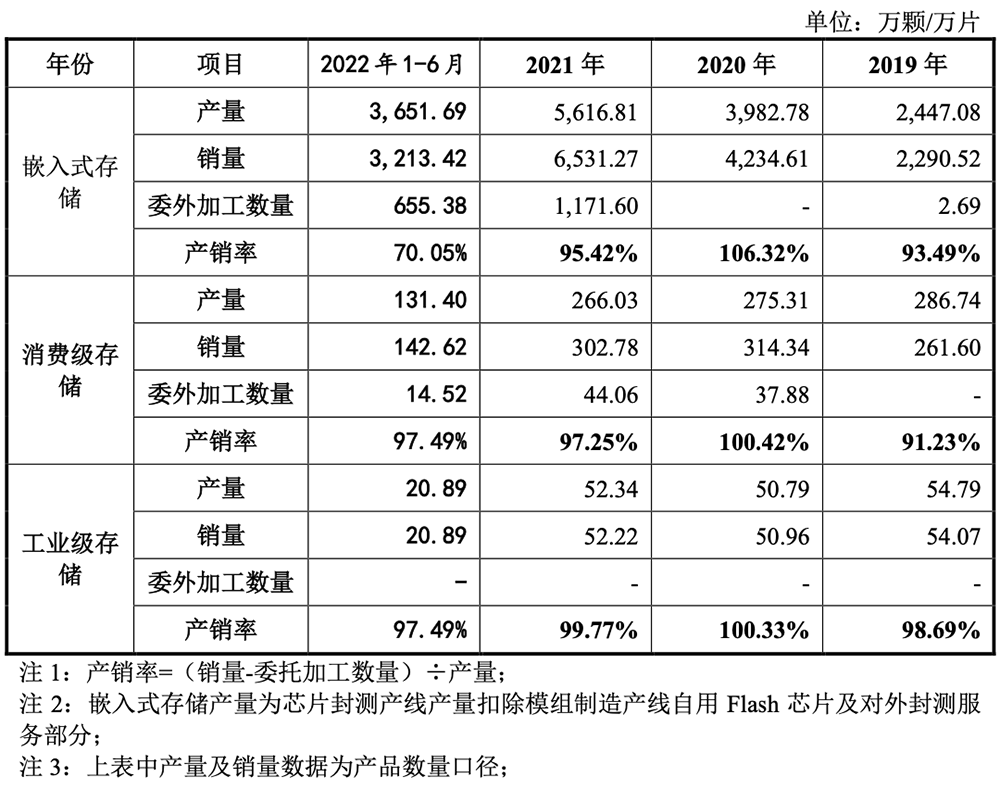

在自有产能无法全部满足生产需求时,佰维存储部分产品会通过外协加工方式完成生产。面对客户的大批量交付、急单交付等需求,其自主封测制造能力可以确保客户交期与产品品质。

报告期内,其主要产品产销量保持较高水平,产能利用率逐年提升。

其中2021年模组制造生产模块产能利用率有所下降,主要系其2021年7月份开始将主要生产线搬迁至子公司惠州佰维,且部分新购设备存在调试时间,整体产能处于爬坡过程,对产能利用率有一定程度影响。2022年1-6月受疫情、国际地缘政治冲突、全球通胀等不利因素影响,其产能利用率出现下降。

2019-2020年,佰维存储的主要生产基地位于深圳市南山区同富裕工业城。2021年,随着子公司惠州佰维先进封测及存储器制造基地建设项目逐步建成投产,其生产线已全部搬迁至惠州佰维,产能得到有效提升。

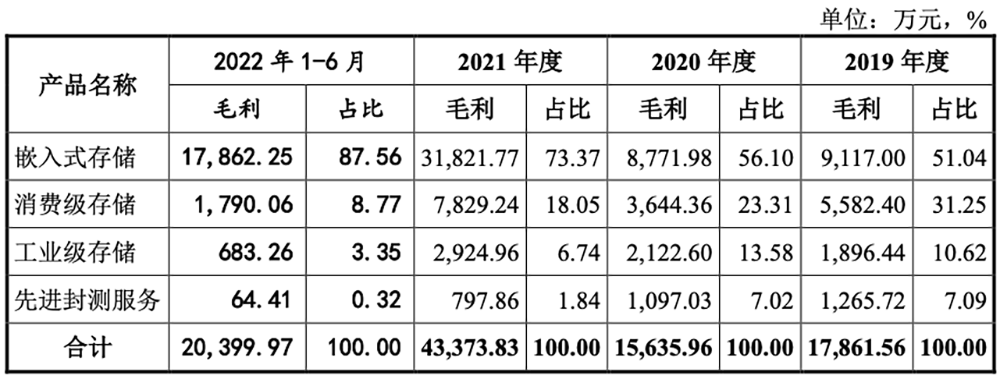

报告期内,佰维存储综合毛利率分别为15.62%、11.21%、17.55%、14.95%。其主营业务毛利构成情况如下:

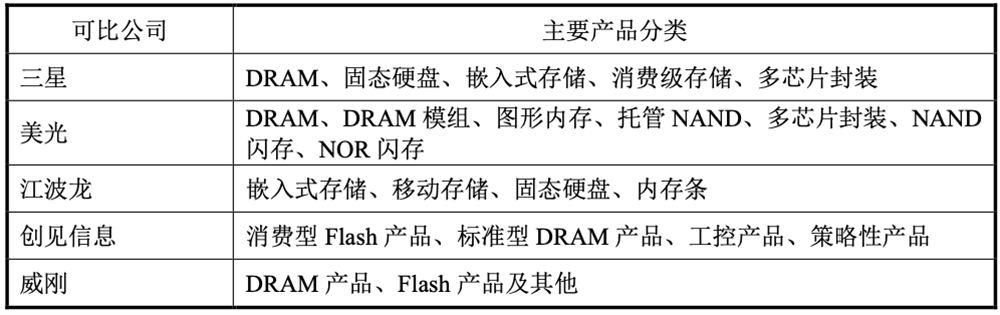

佰维存储毛利率整体与同行业可比公司变动趋势基本一致,综合毛利率低于同行业可比公司平均水平,主要受发展阶段、主营产品结构、客户结构、经营策略等因素影响。

研发费用率偏低 共取得183项境内外专利

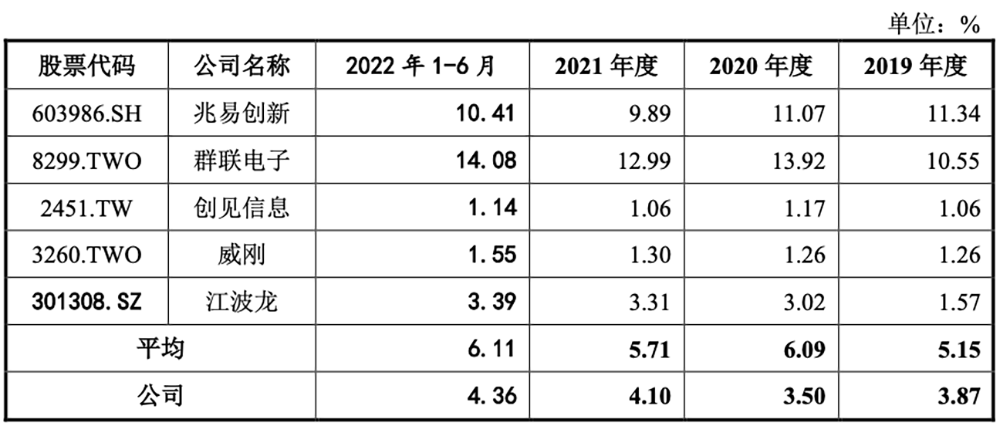

报告期内,佰维存储累计研发投入达到2.70亿元,各期研发投入占营收的比例分别为3.87%、3.50%、4.10%、4.36%。

其研发费用率整体低于同行业平均水平,但处于同行业可比公司合理范围之内。

佰维存储掌握存储介质特性研究、核心固件算法、存储芯片先进封装、存储芯片测试设备研发与测试算法等核心技术。其核心固件算法兼顾产品高性能、大容量、低延时、低功耗、安全可靠的要求。该公司还拥有一整套从晶圆到成品的完整芯片自动化测试系统,结合自研芯片测试设备和算法,确保产品性能卓越、品质稳定。

截至2022年6月30日,佰维存储共1117人,技术研发人员占比为29.45%;共取得境内外专利183项,其中25项发明专利、104项实用新型专利、54项外观设计专利。

其核心技术人员为副总经理王灿、产品管理部经理李振华、研发主管徐永刚。佰维存储现任董事、监事、高级管理人员及核心技术人员最近一年从本公司领取薪酬情况如下:

全球客户210余家,代理商110余家

佰维存储与主要存储晶圆厂商、主控芯片厂商及SoC芯片厂商建立了长期稳定的合作伙伴关系。

在存储晶圆领域,佰维存储与美光、三星、SK海力士、铠侠、西部数据等国际主流存储晶圆厂商拥有长达10余年的密切合作关系,主要从这些厂商处采购存储晶圆,与包括三星、西部数据、长江存储在内的厂商达成LTA/MOU战略合作。

全球的存储晶圆产能集中于三星、SK海力士、美光、铠侠、西部数据、英特尔、长江存储、合肥长鑫等存储晶圆制造厂商,该等厂商一般仅与少数重要客户建立直接合作关系并签订长期合约。

在主控芯片领域,佰维存储采用慧荣科技、英韧科技、联芸科技等主流厂商的主控芯片,结合自研核心固件算法,持续推出创新型存储器产品,并保障产品的高品质、高性能。

在平台验证方面,佰维存储是国内存储器厂商中通过SoC芯片及系统平台认证最多的企业之一,主要产品已进入高通、Google、英特尔、微软、联发科、展锐、晶晨、全志、瑞芯微、瑞昱、君正等主流SoC芯片及系统平台厂商的合格供应商名录。

佰维存储已建立起全球经销商网络并与诸多主流销售渠道建立合作关系,已开拓全球客户210余家,代理商110余家,覆盖全球5大洲、39个国家和地区,在美国、巴西、荷兰等17个国家和地区均建有经销商网络。

其存储器产品进入众多行业龙头客户的供应链体系,包括:联想、同方、惠普、宏碁、浪潮信息、宝德等PC及服务器厂商,中兴、兆驰、朝歌、禾苗、九联、剑桥科技等通信设备厂商,Google、Facebook、步步高、传音控股、TCL、创维、科大讯飞、富士康、华勤技术、闻泰科技、天珑移动、龙旗科技、中诺通讯等智能终端厂商,星网锐捷、深信服、江苏国光、G7物联、锐明技术等行业及车联网客户,并且在多个细分市场占据重要份额。

佰维存储的佰维(Biwin)品牌主要面向智能终端、工业级应用、企业级应用、车载应用、PC OEM等To B市场,子品牌佰微(Biwintech)以及独家运营的惠普(HP)、宏碁(Acer)及掠夺者(Predator)等品牌则面向DIY、电竞、移动存储等To C市场。

报告期内,佰维存储借助惠普(HP)、宏碁(Acer)及掠夺者(Predator)品牌有效拓展了在全球消费级市场的销售渠道,授权品牌固态硬盘、内存条等产品销售情况良好,报告期各期收入占比分别为29.74%、26.99%、19.01%和15.63%,毛利占比分别为27.29%、12.96%、13.00%和7.40%。根据相关协议,佰维存储向惠普、宏碁支付的最低许可权使用费逐年增加。

联想、传音控股为前五大直销客户

报告期内,佰维存储向前五名客户的销售情况如下:

国通实业(上海)股份有限公司为佰维存储2019年前五大客户,2020年4月其关联企业成芯成毅入股公司后(首次入股后持股比例为3.2960%),双方无交易。截至招股书签署日,成芯成毅持股比例为2.5820%,报告期内持续低于5%,不属于佰维存储关联方。

除上述情况外,佰维存储与前五名客户之间不存在关联关系,其董事、监事、高级管理人员、核心技术人员、持有发行人5%股份以上的股东、佰维存储的其他关联方未在上述客户中拥有权益。

报告期内,其前五大直销客户的销售情况如下:

其前五大经销客户的销售情况如下:

美光连续三年是第一大供应商

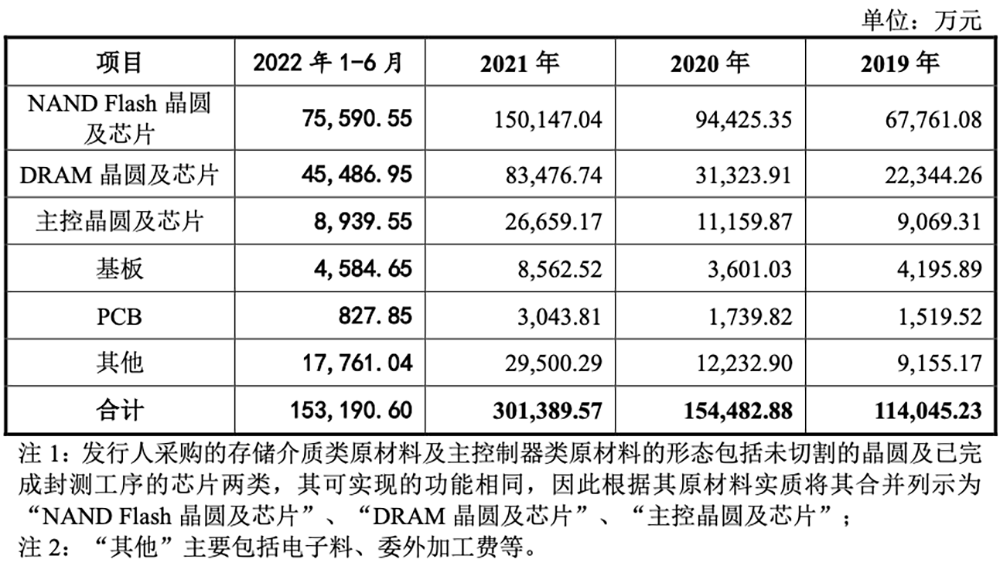

佰维存储的核心原材料为NAND Flash晶圆和DRAM晶圆,存储晶圆的采购价格变动对公司的成本结构具有较大影响。

报告期内,佰维存储向前五大供应商的采购金额分别7.02亿元、9.73亿元、20.77亿元、11.75亿元,占当期采购总金额比例分别为61.56%、62.97%、68.90%、76.68%,占比较高。

报告期内,佰维存储与前五名供应商之间不存在关联关系,其董事、监事、高级管理人员、核心技术人员、持有发行人5%股份以上的股东、佰维存储的其他关联方未在上述供应商中拥有权益。

佰维存储向主要供应商采购存储晶圆及芯片、主控晶圆及芯片、基板、PCB等主要原材料,向前五名供应商的采购情况如下:

分类来看,佰维存储的芯片类产品在生产过程涉及的原辅料主要包括NAND Flash晶圆、DRAM晶圆、主控芯片、基板等;模组类产品在生产过程涉及的原辅料主要包括Flash芯片、DRAM芯片、主控芯片、PCB等,其中Flash芯片主要由佰维存储芯片封测生产模块提供。

其NAND Flash晶圆及芯片的采购数量提升,从2019年开始固态硬盘产品所用Flash芯片以公司采购晶圆并自行封测制造为主,固态硬盘产品出货量提升,晶圆采购数量相应增加。2021年,其主控晶圆及芯片产品、基板、PCB等原材料采购数量大幅提升。

报告期各期末,其存货账面价值分别为6.01亿元、7.59亿元、15.95亿元、19.99亿元,占佰维存储资产总额的比例分别为49.41%、42.98%、56.79%、62.33%;存货转回和转销以及存货跌价计提金额对净利润的影响数分别为0.19亿元、0.42亿元、-0.44亿元、0.18亿元。

存货主要由原材料和库存商品构成,规模较大且占期末资产总额比例较高,主要系佰维存储采取积极的备货策略、下游客户结构及需求变化所致。

大基金二期持股 存在控制权不稳定风险

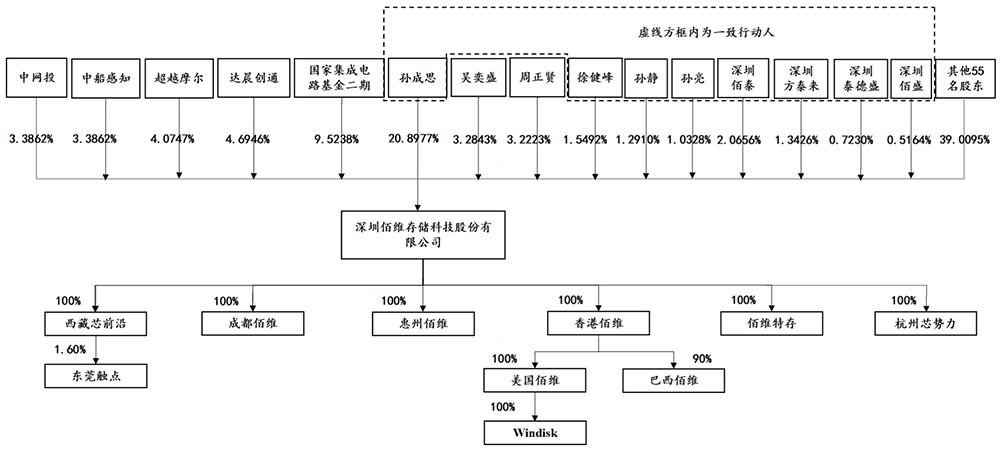

佰维存储拥有5家境内子公司、4家境外子公司、1家参股子公司、3家分公司。

截至招股书签署日,佰维存储的控股股东、实际控制人为孙成思,持股比例为20.8977%,是佰维存储第一大股东,其余股东则持股分散。

除孙成思外,直接或间接持有佰维存储5%以上股份的股东为国家集成电路基金二期,持股比例为9.5238%。佰维存储无其他直接或间接持有发行人5%以上股份的自然人股东。

2022年6月17日,股东徐健峰、孙静、孙亮,及员工持股平台深圳佰泰、深圳方泰来、深圳泰德盛、深圳佰盛分别与实际控制人孙成思签订《一致行动协议》,约定股东孙成思、徐健峰、孙静、孙亮、深圳佰泰、深圳方泰来、深圳泰德盛、深圳佰盛在行使股东相应的提案权及表决权等权利时应保持一致行动并以孙成思的意见为准。

该等协议有效期至公司在证券交易所上市满36个月之日止。根据前述协议,孙成思合计控制发行前29.4183%股份。本次发行完成后孙成思实际支配公司股份比例进一步降低。

孙成思持有佰维存储股份比例虽不足50%,但其所享有的表决权已足以对其股东大会的决议产生重大影响。

在目前股权架构条件下,不排除上市后主要股东持股比例变动而对公司的人员管理、业务发展和经营业绩产生不利影响,实际控制人持股比例的降低亦存在控制权发生变化的风险。

▲佰维存储董事长孙成思

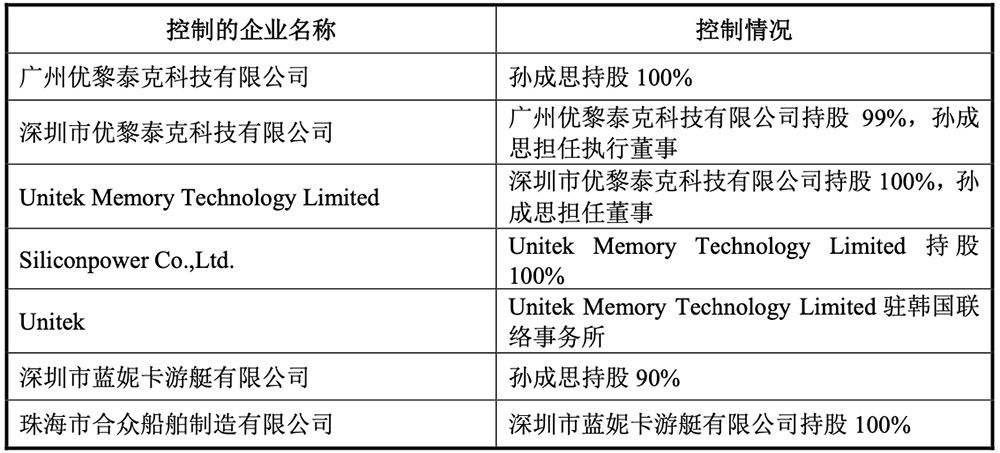

孙成思自2015年11月起至今担任佰维存储董事长,发行人半数以上董事由他提名,他实际持续控制公司经营管理。

他出生于1988年,本科毕业于英国牛津布鲁克斯大学商务与管理专业,2012年8月至2015年11月期间任佰维有限副总经理,2015年11月至2019年6月期间任佰维有限/公司总经理,2016年2月至2016年6月期间任深圳市优黎泰克科技有限公司执行董事、总经理,2016年8月至今任深圳市优黎泰克科技有限公司执行董事。

截至招股书签署日,孙成思直接或间接控制的其他企业如下:

结语:我国对半导体存储器需求强劲

5G、人工智能、大数据、物联网、元宇宙等新一代信息技术蓬勃发展,带来了对数据存储的巨大需求。数字化未来的根基是数据,数据需要存储,存储需要芯片,存储器正扮演着数字未来“新基建”的角色。半导体存储器不断创新,与新一代信息技术相互促进,应用领域持续扩大。

目前,国产DRAM和NAND Flash芯片市场份额低于5%,发展前景较大。以长江存储和长鑫存储为代表的本土存储晶圆原厂,依托中国市场广阔需求,市场份额逐步增长,但与国际存储晶圆厂商仍有显著差距。

2014年以来,中国成为全球最大的消费电子市场,并开始扮演全球消费电子行业驱动引擎的角色,叠加国产化趋势,国内半导体存储器产业迎来了巨大的发展机遇。5G、物联网、数据中心等新一代信息技术在中国大规模开发及应用,也催生了我国对半导体存储器的强劲需求。

在一系列政策指引下,国内信息化、数字化、智能化进程加快,用户侧的视频、监控、数字电视、社交网络等应用和制造侧的工业智能化逐渐普及,刺激存储芯片的市场需求快速增长。随着国内存储器产业链逐步发展完善,以佰维存储为代表的存储器研发封测厂商也迎来了发展机遇。

佰维存储未来计划不断扩充通用型存储器产品线以满足终端客户对标准化、规模化存储的需求,并针对客户细分行业市场提供“千端千面”的深度定制化存储器解决方案及终端产品SiP制造解决方案,助力实现万物互联。

芯耀

芯耀

630

630