以下为编译全文:《台积电或将继续在半导体行业发挥主导作用——看看三大半导体公司的业绩表现》

本系列的上篇文章《解决半导体短缺后的担忧是“半导体过剩库存问题”》 所述,半导体短缺在某些领域尚未解决。然而,半导体市场整体持续下滑。特别是在内存市场,由于供过于求,单价有所下降,这对三星电子的盈利能力产生了重大影响。

即使是季度销售额一直在增加的台积电,预计2023年1-3月期间的销售额也将低于2022年10-12月期间。而英特尔除了市场环境恶化外,还面临着战略产品出货延迟的严重问题。

这次,在混乱的半导体市场中,我们将分析可以说是市场中心的三星电子、英特尔、台积电三大半导体公司的现状,并讨论各公司的未来前景。

三星电子两个季度营收下降70%

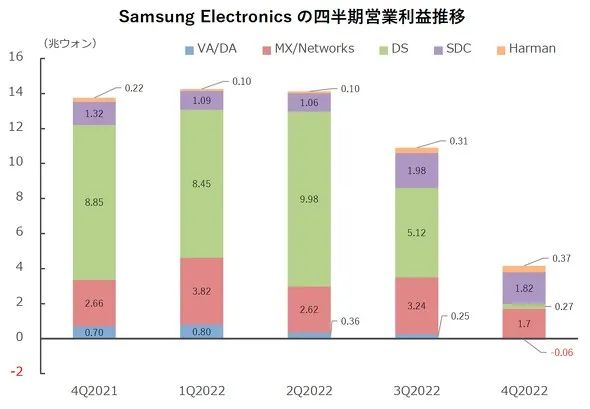

图 1 显示了三星的季度营业利润趋势。

图1:三星电子季度营业利润

资料来源:大山佐藤根据三星电子的财务业绩创建

作为一家综合电子制造商,该公司拥有许多业务,包括VA/DA部门(电视等消费设备)、MX / Networks部门(智能手机等通信设备)、DS部门(半导体)、SDC部门(显示器)和哈曼(汽车设备)。

收入最大的DS事业部的营业利润大幅下滑,2022年10-12月期间,该事业部设法避免陷入亏损,只有少量营业利润。毋庸置疑,这是由于DRAM/NAND闪存市场的恶化,人们担心2023年1-3月和4-6月的恶化幅度将超过2022年10-12月。

三星的MX/Networks部门曾经是收入的支柱。不过,从图中可以看出,DS事业部近期的起起落落对公司整体业绩影响很大。DS部门还包括代工(合同半导体制造)业务,很明显,DS部门的收入与内存市场状况有关。

三星是仅次于台积电的第二大代工公司,但其收入不到台积电的一半,这表明收入差异较大。这一点将在后面讨论。

英特尔继续处于亏损状态

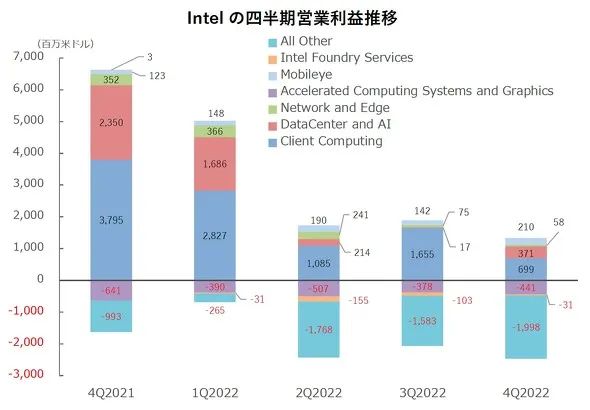

图 2 显示了英特尔的季度营业收入趋势。

图2:英特尔季度营业利润

资料来源:大山佐藤根据英特尔财务业绩创建

自 2022 年初以来,英特尔的表现一直在恶化。虽然在2022年1-3月期间保持盈利,但自2022年4-6月以来,它已连续三个季度遭受经营亏损。

英特尔的两个主要收入来源是客户端计算(用于PC)、数据中心和AI(用于服务器和数据中心)。然而,除了市场低迷之外,英特尔的战略产品尚未按计划推向市场。

换句话说,英特尔自己的在途目标正在“恶化”其表现。特别是用于服务器的战略产品“Sapphire Rapids”,原定于 2021 年下半年出货,但直到2022年也无法出货,并推迟到 2023 年 1 月。据悉许多等待发货的客户无法忍受延迟,不得不转向AMD等竞争对手。

英特尔希望由此卷土重来,但似乎 2023 年 1-3 月期间的收入预测在 110 亿美元左右,低于 2022 年 10-12 月期间的 140 亿美元。曾经季度收入超过200亿美元的英特尔不太可能在这种销售水平上盈利。预计英特尔的亏损仍将继续。

台积电预计销售额和利润每季度都在增长

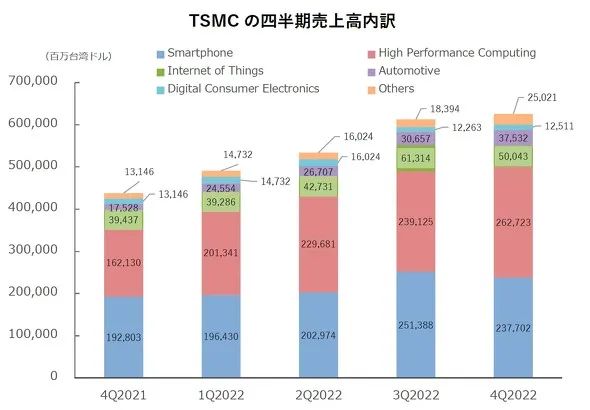

图3 显示了台积电的季度销售和营业收入趋势。

图3:台积电季度营业收入

资料来源:大山佐藤根据台积电财务业绩创建

与上述的三星和英特尔相比,台积电由于市场环境疲软和自身产品发货延迟而被迫减少销售额和利润,但台积电的销售额和利润却实现了季度性增长。

更惊人的是其盈利能力,2022年10-12月期间毛利率为62%,营业利润率为52%。与三星和英特尔这些垂直整合的设备制造商(IDM)设计和制造自己的半导体产品不同,致力于代工业务的台积电可以说是“行业中唯一的赢家”。

除此之外,三大半导体制造商分别是内存、MPU和代工领域的佼佼者,而且具有不同的特点。三星和英特尔这两个IDM也在代工业务上与台积电竞争。过去曾发生过三星窃取台积电客户和英特尔窃取客户的案例,但台积电目前在尖端工艺方面领先于两家公司。

特别是,可以说,使用最先进的EUV(极紫外)光刻设备的台积电与尚未掌握它的三星和英特尔之间的区别,体现在其在尖端工艺领域的成就上。

EUV光刻设备是台积电7nm和5nm工艺的必需品,2022年10-12月期间这些工艺的销售额占比达54%。ASML是唯一可以提供EUV光刻设备的设备制造商,但据估计,其中约80%运往台积电。

图 4 显示了台积电按应用划分的季度收入趋势。

图4:台积电按应用划分的季度收入明细

资料来源:大山佐藤根据台积电的财务业绩创建

台积电的销售主要面向智能手机和高性能计算(如服务器处理器),这些领域对尖端工艺的需求很高。然而,所有应用的需求一直低迷,台积电预计2023财年1-3月的销售额将低于2022年10-12月。

台积电似乎正在吸引越来越多的关注

此次介绍的半导体行业三大公司每年的资本支出为3万亿日元至5万亿日元,这三家公司购买了全球约一半的半导体生产设备。无论三星和英特尔的表现有多差,对它们在半导体行业重要地位的关注不会减少。

然而,在过去最尖端工艺的实际业绩中,台积电并未出现如此糟糕的表现,因此,对台积电的相对关注肯定会进一步增加。虽然台积电处于技术最前沿并为自己赢得了声誉,但实际上产生高额利润的是旧的、折旧的一代工艺,并且它在日本、欧洲和其他地方拥有稳固的 IDM 业务。

在各个国家和地区的产业政策都强烈认识到半导体的重要性之际,美国、日本和欧洲都在努力吸引台积电工厂,想知道是否应该让这家总部位于中国台湾的公司留在原地,甚至以补贴为代价。

台积电的优势不仅在于其尖端技术——三星和英特尔也曾被邀请过,但它们的受欢迎程度存在巨大差异。

据悉,并不是所有的人都赞成吸引台积电来熊本,我听说不仅有支持者,还有各种意见。但是,笔者在此重申,半导体产业在未来一定会越来越重要,成功吸引目前最具向心力的台积电,将使日本的半导体产业更上一层楼。

作者简介:

大山佐藤,格罗斯伯格联合公司代表,他拥有庆应大学研究生院管理工程硕士学位。1985年加入东京电子。他曾担任销售工程师,1992年加入数据探索(现为 Gartner),并在半导体行业分析部担任高级行业分析师。 他于2004年加入富士通,担任电子设备部、管理战略部总经理和总经理,参与半导体部门的分拆工作。他于2010年加入iSupply(现为Omdia),负责半导体和二次电池的调查和分析。2017年,他创立了格罗斯伯格合办公司,负责研究和咨询。

来源:内容由芯世相(ID:xinpianlaosiji)编译自「EE Times Japan」,作者:大山佐藤

1805

1805

下载ECAD模型

下载ECAD模型

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)