关于电源管理芯片企业的分析继续,今天为大家带来的是国内电源管理芯片领头企业之一——矽力杰。矽力杰主要子公司在杭州,但是上市地在台湾交易所,财务数据也不太被大家所熟知。对比之后发现,矽力杰的营收和利润都在圣邦股份之上,位居国内电源管理芯片第一位。矽力杰深耕电源管理芯片10 余年,近年进入电动车领域,为辅助驾驶、智能座舱、电池管理提供技术支撑及解决方案。

一、公司简介

1.1、公司介绍

硅力杰(股)公司 (Silergy Corp.)系2008年2月7日成立于英属开曼群岛之控股公司。硅力杰采用虚拟IDM模式,公司结合自有工艺平台协助 Foundry 公司生产,也可在产线中安装自有设备并提供人员支持,公司通常拥有工艺专利或封测厂等内部资源。

矽力杰于2013 年在中国台湾证券交易所上市。公司主要产品包括 DC/DC 转换器、AC/DC 转换器、LED 照明芯片、电池管理芯片、马达驱动、保护开关、电源模块、静电保护及信号链芯片解决方案等,为全球模拟芯片龙头。矽力杰坚持自主创新,布局全球,做模拟芯片行业的技术领跑者,十数年保持年成长率超过30%。

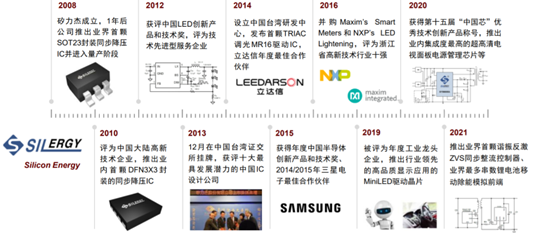

图|矽力杰发展历程

来源:公司公告、中金公司研究部

2014-2015 年公司为扩充产品品类、优化资源配置,收购统晶光电科技股份有限公司100%股权,总交易金额新台币 1.02 亿元。2015 年公司通过杭州矽力杰和香港矽力杰斥资人民币 1.74 亿元,设立并取得合肥分公司 38.6%股权,后者将聚焦汽车和 IoT 产品的研发和制造。同年,矽力杰向 Maxim Integrated (美信)收购智慧电表和能源监控业务部门;2016 年,公司收购 NXP Semiconductors(恩智浦)LED 照明业务部门,这两次收购也提升了公司在电源管理领域的竞争力。随后,公司陆续投资了 Silicon Micro Technology、Greenpine Device 等半导体公司,2019 年矽力杰收购 NewEdge 新捷电子,全面接手后者的无线充电产品业务。

1.2、股权结构和子公司情况

公司股权较为分散,截止2024.4.1,董事长陈伟目前持股 7.25%,有23 年行业经验,曾在美商从事技术经理负责系统架构工作;此外,游步东和 Michael Grimm 是公司的共同执行长暨总经理,分别持股 3.89% 和 1.90%。矽力杰子公司数量较多,在韩国、美国及中国多地均直接或间接控制了分公司,从事电子元器件的研发、设计和销售等工作。

图|矽力杰子公司情况

来源:公司公告、中金公司研究部

1.3、产品种类

矽力杰聚焦于电源管理芯片,截至 2022 年,已发布的产品类型超过 3000款,初步形成平台型布局。

图|矽力杰产品种类

来源:公司官网、与非研究院整理

目前,矽力杰为全球 80%以上的笔记本电脑提供电源管理方案,为全球顶尖的智能手机提供电池管理方案,并为广泛使用的智能电视家居提供屏幕背光驱动和传感器方案。

1.4、下游应用领域

公司产品广泛用于汽车,工业,消费,云计算和通信设备中。2021 年公司第一大客户营收占比仅为 12%,其他客户营收比重大多小于 10%,整体下游客户较为分散,包含三星、飞利浦等知名厂商。公司目前正加速布局汽车、通讯等高景气下游领域,有望打开收入增长新空间。

图|矽力杰产品下游应用领域

来源:公司官网、与非研究院整理

图|公司产品应用占比

来源:公司公告、、中金公司研究部

分产品看,2023年消费电子产品仍然为公司主要的收入来源,但是在23Q4降低为34%,工业占比提升至39%,超越消费电子。汽车、通信和计算机等正快速起量,分别占比8%、7%、13%,占比逐渐提高。

23Q4公司计算产品占收入比为13%,由于 2023年计算产品下游需求普遍走弱,公司相关产品业绩承压。但是随着数据中心、服务器等需求的不断落地,预计公司的计算产品也将逐步恢复至21年17%左右占比。

二、财务分析

2.1、营收和利润变化

图|营收变化(亿元)及同比增速(%)

来源:wind、与非研究院整理

图|扣非净利润(亿元)及同比增速(%)

来源:wind、与非研究院整理

2012年至2022年矽力杰营收和扣非净利润均维持较高增长。营收由2012年2.93亿元增长至2022年的53.59亿元,11年增长18.29倍,仅2023年出现下滑-34.65%。扣非净利润由2012年0.83亿元增长至2022年的12.99亿元,11年增长15.65倍,仅2018年、2023年分别出现下滑-3.36%、-93.86%。

2023年营收与利润下滑较为严重,主要由于:1)消费电子行业疲软,价格及市场份额竞争较为激烈,公司汽车产品尚在起量,贡献营收、利润有限;2)公司坚持自主研发,致力于开拓汽车、工业、通信等领域产品,研发投入较高。

2.2、毛利率和净利率变化

图|毛利率与净利率(%)

来源:wind、与非研究院整理

毛利率方面,2008-2012年因为初创期,产品较少,单品毛利较高;2012-2014年随着产品种类的增加,毛利出现下降,由52.29%、48.24%、45.46%;2015-2020年毛利稳定在47%左右,2021、2022年由于行业缺货,提升5%左右至53.27%、52.57%;2023年因为行业不景气,下降10%左右至42.65%。

净利率方面由2012年的28.29%下降至2018年的19.44%,2019年至2021年由21.58%提升至26.96%,2022年微降至26.01%,2023年大幅度下降至4.13%。

2023 年毛利率和净利率大幅下降,主要还是产品结构调整以及下游需求情况影响较大。

2.3、研发支出情况

图|研发支出(亿元)

来源:wind、与非研究院整理

2012-2023年,公司研发投入持续增长,由最初的0.33亿元,增长至2023年的11.33亿元。2022年,公司研发人员合计1139人,占员工总数比例为 75.4%。2023年公司研发费用11.33亿元,同比提升11.74%,占营业收入比例为31.72%。

三、总结

矽力杰作为电源管理芯片龙头企业,持续快速发展,除2023年受行业影响较大外,其余年份都能实现较快增长。随着2023Q4和2024Q1消费电子市场的逐步复苏,公司消费电子收入有望在2024年同步实现回暖。截止2024年3月,公司官网披露已经实现营收8.82亿元,同比增长8.13%。随着汽车、工业等产品布局的推进及大客户的上量,预计2024年公司工业、汽车产品收入有望同比增长。

来源: 与非网,作者: 王兵,原文链接: https://www.eefocus.com/article/1693203.html

芯耀

芯耀

1.4万

1.4万

下载ECAD模型

下载ECAD模型