制造业体现了一个国家生产力的直接水平,是工业的重要组成部分,一定程度上决定着国民经济现代化的速度、规模和水平,在当代世界各国国民经济中起着重要作用。机器人则被誉为“制造业皇冠顶端的明珠”,其研发、制造、应用是衡量一个国家科技创新和高端制造业水平的重要标志。

其中,工业机器人是一种通过编程或示教实现自动运行,具有多关节或多自由度,能够代替人工完成各类繁重、乏味或有害环境下体力劳动的自动化机器;智能工业机器人则是具有一定感知功能,如视觉、力觉、位移检测等,加入了多维度的传感设备,从而能够实现对环境和工作对象自主判断和决策功能的工业机器人,更加贴合持续发展的智能制造。随之而来的智能制造系统,就是由智能工业机器人和完成工作任务所需的外围及周边辅助设备组成的一个独立自动化生产单元,目的是为了最大限度地减少人工参与,提高生产效率。

今天,与非网将深度剖析一家主营业务为工业机器人及智能制造系统的本土公司——埃斯顿。

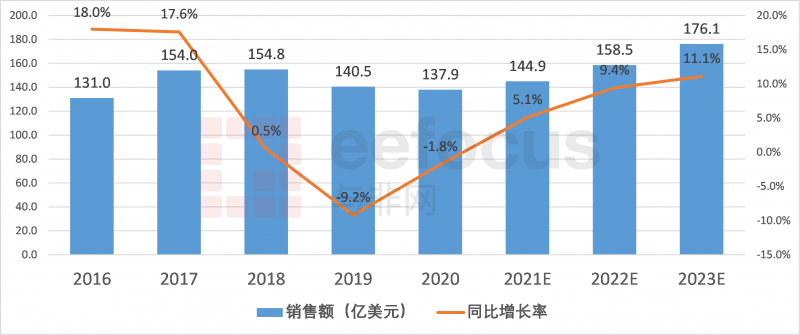

图、2016-2023 年全球工业机器人销售额及增长率 来源:IFR 与非网整理

根据IFR数据统计,全球工业机器人销售额自2019年回落至140.5亿美元后,已持续两年维持在150亿美元下方,不及2017、2018年的总销售额,虽然预计2021年将恢复5.1%的增长,预计可达144.9亿美元,甚至给予2022、2023年9.4%、11.1%的高增长,但不可否认,近5年(2017-2021)全球工业机器人销售额停滞不前。

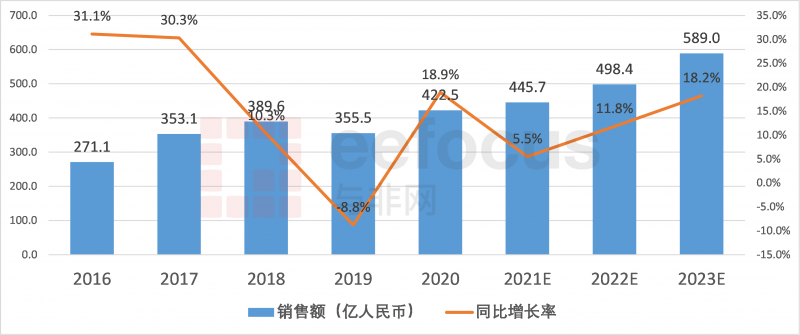

图、2016-2023年中国工业机器人销售额及增长率 来源:IFR 与非网整理

与之形成鲜明对比的,是中国工业机器人的销售额,除了2019年有所下降外,其他年份均实现不同程度的增长。IFR预计2021年销售额达445.7亿元人民币,相比2016年271.1亿元人民币的销售额增长64.40%。由此可见,工业机器人在中国的销售依然热火朝天,而除去中国外的市场总体上在逐步萎缩。

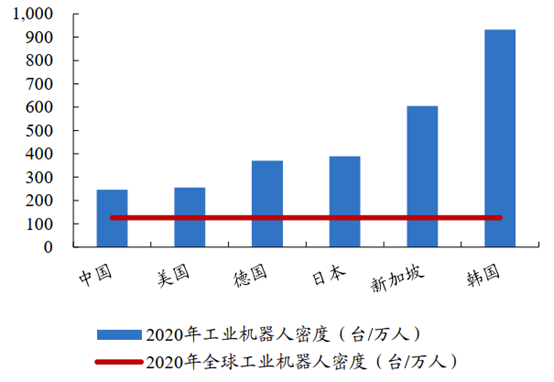

图、2020年中国与国际先进制造业国家工业机器人密度对比 来源:IFR、开源证券

从工业机器人密度来看,2020年我国工业机器人密度为246台/万人,虽然已大幅超出世界平均水平126台/万人,但作为制造强国,与发达国家相比依然还有很大的提升空间。对此,2021年12月国家十五部门印发的《“十四五”机器人产业发展规划》提到发展目标:机器人产业营收年均增速超过20%,3-5年制造业机器人密度实现翻番。

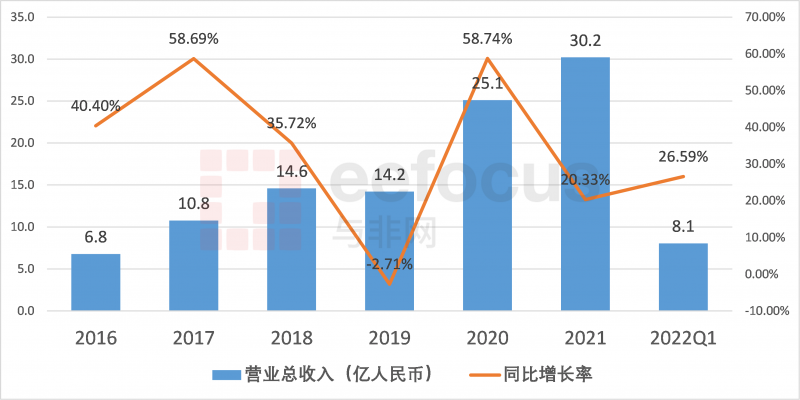

图、2016年-2022年Q1埃斯顿营业总收入及同比增长率 来源:与非网整理

2021年,埃斯顿实现营收30.20亿元,同比增长20.33%,近5年增速445.43%,复合增速高达34.8%。相对于行业增速,埃斯顿的营收规模成长可以说是梦幻级别。2022年一季度,埃斯顿营业收入达8.05亿元,同比增长26.59%,虽然疫情对业务造成了一定影响,但埃斯顿在新能源行业的发展一定程度上化解了可能出现业绩断层的危机。一季度,埃斯顿持续获得新能源行业龙头企业的大单并陆续交付,同时快速推进Cloos和Estun整合后的产品并及时应用,因此仍然取得了快速增长。

埃斯顿成立于2002年,初期以金属成型机床数控系统和电液伺服系统为主,2010年前后凭借自身核心零部件优势布局工业机器人产品;2017年,收购英国Trio以加强运动控制技术能力;2019年收购世界顶级焊接机器人Cloos,将Cloos的焊接技术逐步融入埃斯顿的自身体系,同时也使得Cloos的产品在国内市场更加本土化。2021年,埃斯顿在三龙湾顺德片区建设Cloos焊接机器人技术中心,进一步推动Cloos国产化、标准化趋势。两者合作推出的QWAS系列产品协同效应明显,成功进入多家工程机械龙头企业。

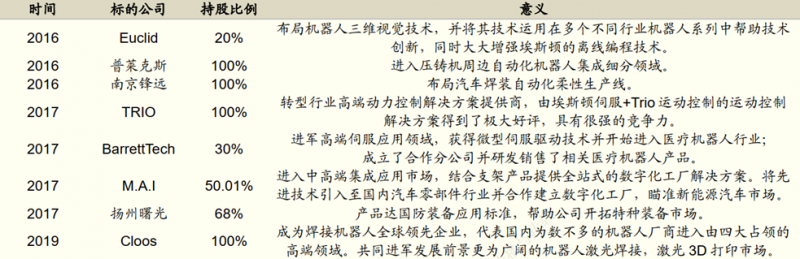

图、2016-2019年埃斯顿收购情况 来源:公司公告、国金证券

目前,Trio和Cloos的相关技术对于埃斯顿产品起到了举重若轻的作用。上图列举了近几年埃斯顿的收购情况,在其发展历程中,对于并购已逐渐驾轻就熟,除去自身每年近10%营收占比的研发投入,能通过并购吸取外部先进技术为己用,也不失为一种能力。

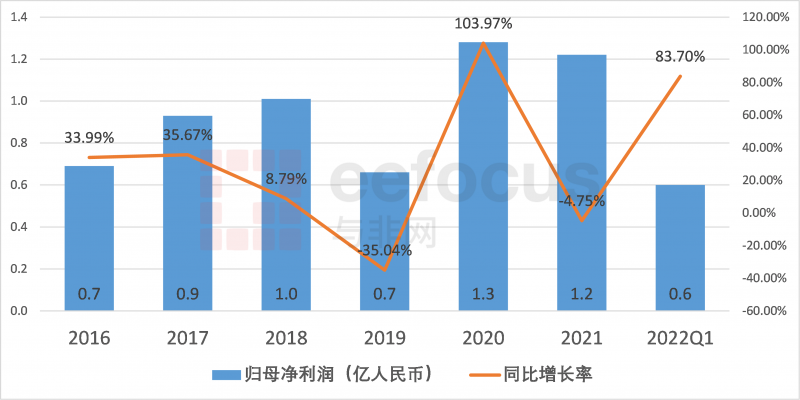

图、2016年-2022年Q1埃斯顿归母净利润及同比增长率 来源:与非网整理

2021年,埃斯顿的归母净利润为1.22亿元,同比下降4.69%。扣非归母净利润为6720万元,同比增长9.71%。虽然说埃斯顿整个业务的增速是迅猛的,但利润方面并未跟上,出现了传说中投资者常常“敬而远之”的情况——增收不增利。当然,管理层的说法及态度,表示目前公司的重心仍然在市场端、业务端,短期的利润付出是为了换取更多的订单。

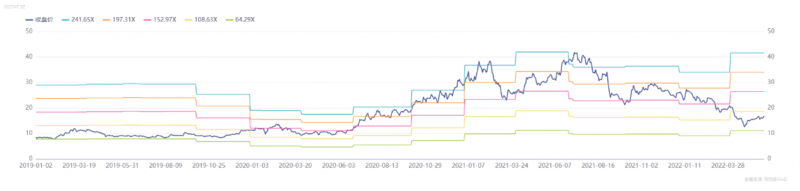

图、2019年1月-2022年5月埃斯顿股价K线(月) 来源:Choice

通常来说,二级市场对此就很容易用脚投票。埃斯顿的股价在经历2019、2020两个年度34%、165%的涨幅后,2021年冲高回落,甚至大幅下跌。2019年1月2日股价还停留在8.24元/股,而2021年7月股价最高涨至42.46元/股,随后,又仅用了半年时间,股价便下杀至12.2元/股,最大回撤幅度达71%,遭遇估值降低及业绩增速减缓的戴维斯双杀。当然,从股价的角度看一家企业,有一定的片面性,更多代表的其实是投资者对于一家公司产生效益的预期。

图、2019.1.1-2022.5.31 PE-TTM Bands 来源:iFind

【PE Bands 显示了股价运行在历史的不同的估值区间,一定程度上反应了二级市场对于估值维度的意愿】

埃斯顿作为国内工业机器人龙头企业,主要产品为六关节机器人,占公司产量的80%左右,其出货量仅次于国际四大机器人厂商。具体业绩上看,埃斯顿机器人本体国内市场收入同比增长104.70%。其中,借助于埃斯顿于Cloos在技术、产品、业务的快速整合,焊接工业机器人业务在国内市场实现153%的高速增长;而受制于欧元汇率及疫情等因素,机器人本体国外市场收入同比增长仅0.81%,同时,受公司战略考虑调整,智能制造系统集成业务下降25.29%;另外,由于运动控制解决方案和智能控制单元在大客户应用中占比逐步增大,自动化核心部件业务实现20.14%增长。

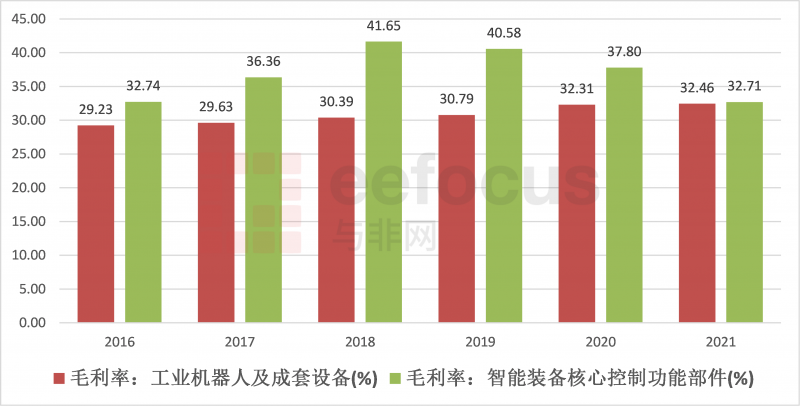

图、2016-2021年埃斯顿主要产品的毛利率情况 来源:与非网整理

至于毛利率方面,工业机器人及成套设备方面,埃斯顿由于研发设计、供应链管理、费用管控等降本效果显著,毛利率实现逐年小幅提升,已从2016年的29.23%上升至2021年的32.46%;而其自动化核心部件方面,则受海外疫情、汇率等因素,高毛利产品收入降低,毛利率2021年为32.71%,同比减少了5.09个百分点,经过近两年的持续下滑,公司预计2022年将因提价、加大电子元器件国产替代等手段逐步恢复至原有水平。

综合来说,埃斯顿未来中短期毛利率水平将趋于平稳,在机器人产量快速增长的情况下,成本下降程度有限,包括变动成本与固定成本。基于公司战略业务拓展及上游供应链压力,产品毛利率可能在产量翻倍的情况下,依然维持原有水平。根据埃斯顿发展战略,公司的净利润目标计划至2025年达到同行业领先水平。

长期来看,毛利率提升的三条路径:

1、缩短与国际四大机器人品牌的价差:目前存在20%-30%的价差,需要通过对产品性能、稳定性及产品品质的不断提升,才能逐步缩小价差;

2、通过开发定制化产品来获取更高的利润率;

3、利用全产业链优势,加快国产化原材料的替代,再通过规模化生产进行提效降本。

总体来说,关于毛利率,中短期内,公司的态度倾向于用毛利换市场,业务量的快速增长才是王道;而长期看的话,更重要的还是通过提升自身硬实力,去缩短与国际四大机器人的价差,逐步弥补相对龙头企业同类型产品的一些折价,而定制化的产品或项目一般来讲会有客观的利润率,但在可复制性上会有所欠缺,很容易受制于业务规模,对业绩的正面影响或许起不到决定性作用。

对于整个埃斯顿来说,能够看到管理层对于业绩的渴望,和对于公司未来的销售和市场份额快速增长的信心,再结合目前管理层2022年目标是实现机器人1.6-1.8万台的出货,相比2021年10502台机器人增速将达52%-71%。而目前管理层给的口径,依然是疫情影响有限,全年目标不变。而2022年一季度的业绩报告显示,营业总收入同比增长26.59%,其中自动化核心部件及运动控制系统业务同比增长10.37%,工业机器人及智能制造系统业务同比增长34.70%;国内市场销售同比增长为41.74%,一季度机器人订单同比增长超过50%。因此,也就不难理解管理层对于机器人业绩信心来源。

在产能方面,埃斯顿现有产能可以支撑2022年度出货量目标(1.6-1.8万台),并且目前吉印大道二期产能扩建也正在进行中,计划2023年可以投入使用。总的来说,埃斯顿产能情况与目前业务规模发展相匹配。

结语

虽说疫情的影响或许对于交付有一些扰动,但无法改变行业的趋势化进程,以及公司的长期战略,扰动的订单往往也很容易挤压到后续的时间周期上去。因此,2022埃斯顿的全年业绩,尤其是工业机器人一块,值得期待。

同时,管理层表示目前正在继续推行精益化管理,降费增效,表露出了对于精益化管理的重视,始终在强调通过精益管理管控合理费用,能够看到管理层对于支出的控制,及对于净利润的重视。这不光对于中小股东友好,也利于公司的长期发展,在市场不断扩充的同时,能“榨取”更多的利润和价值。

埃斯顿称自己是非常坚定的长期主义者,会继续以“2025双一”为目标(国产第一品牌,国际第一阵营),其反复提及的 “All Made by Estun”的全产业链发展思路也表明了自身的态度。对此,笔者想说的是,长期主义表明了立足长远的态度,同时,中国劳动力成本上升及劳动人口减少也将是工业机器人行业发展的长期驱动力,工业机器人行业长期向好的发展趋势仍在,抓住眼前的窗口期顺势而上是非常不错的扩张策略,但也需要顾及利润的兑现。除了自身全产业链发展,国产化零部件并惠及上游、为下游行业提供优质产品时,也需要兼顾股东的利益,这或许才是长期持续发展之路。

3367

3367

下载ECAD模型

下载ECAD模型