晶圆制造设备从类别上讲可以分为刻蚀、光刻、薄膜沉积、检测、涂胶显影等十多类,其合计投资总额通常占整个晶圆厂投资总额的 75%左右,其中刻蚀设备、光刻设备、薄膜沉积设备是集成电路前道生产工艺中最重要的三类设备。

根据Gartner统计的数据,2013年至2023年,半导体前道设备中,干法刻蚀设备市场年均增速超过15%,化学薄膜设备市场年均增速超过14%,这两类设备增速远高于其他种类的设备。

图|2013-2023年半导体前道设备增速

来源:Gartner、与非研究院整理

未来由于光刻机的波长限制,更小的微观结构要靠等离子体刻蚀和薄膜的组合“二重模板”和“四重模板”工艺技术来加工,刻蚀机和薄膜设备的重要性不断提高。同时,存储器件从2D至3D的转换的过程中,需要大量采用多层材料薄膜沉积和极高深宽比结构的刻蚀,等离子体刻蚀和薄膜制程成为最关键的步骤。

图|芯片加工主要环节

来源:公司官网

今天我们来分析的中微公司就是国内刻蚀设备和MOCVD设备的龙头之一。目前,公司的等离子体刻蚀设备已在国际一线客户从 65 纳米到 14 纳米、7 纳米和 5 纳米的集成电路加工制造及先进封装中有具体应用。公司 CCP 双反应台设备累计装机量超过 2000 反应腔,单反应台 CCP 和 ICP 刻蚀设备在先进工艺生产线装机超过 1000 台。公司的 MOCVD 设备在行业领先客户生产线上大规模投入量产,取得世界排名前列、国内占领先地位。

一、公司介绍

1.1、发展历程

中微半导体设备(上海)股份有限公司2004 年成立于上海,2019 年 7月登陆科创板。公司主要从事半导体设备的研发、生产和销售,核心产品为刻蚀设备和 MOCVD 设备,两类产品均在海内外具备优良竞争力。刻蚀设备为集成电路(IC)制造的关键设备, MOCVD 设备是LED 芯片制造的最主要设备。服务遍布中国大陆和台湾、新加坡、韩国、德国、意大利等国家和地区的客户。

1.2、创始人

尹志尧,男,1944年生,中国科学技术大学学士,加州大学洛杉矶分校博士。1984年至1986年,就职于英特尔中心技术开发部,担任工艺工程师;1986年至1991年,就职于泛林半导体,历任研发部资深工程师、研发部资深经理;1991年至2004年,就职于应用材料,历任等离子体刻蚀设备产品总部首席技术官、总公司副总裁及等离子体刻蚀事业群总经理、亚洲总部首席技术官;2004年至今,担任中微公司董事长及总经理。

1.3、主要股东

截止2024.9.30日,中微公司第一大股东上海创投(实控人为上海市国资委)持股比例 15.05%,第二大股东巽鑫投资(大基金全资子公司)持股比例为 13.04%,华芯投资管理有限责任公司-国家集成电路产业投资基金二期股份有限公司持股3.93%。两者持股比例接近,公司无实际控制人。

二、产品分类

公司设备产品主要包括刻蚀设备和 MOCVD 设备两大类:其中刻蚀设备又包括电容性等离子体刻蚀设备(CCP)和电感性等离子体刻蚀设备(ICP),可覆盖90%刻蚀应用。MOCVD 设备:用于 LED 和功率器件外延片批量生产。

2.1、刻蚀设备

中微公司专注于研发干法刻蚀(等离子体刻蚀)设备,用于在晶圆上加工微观结构。干法刻蚀通过等离子释放带正电的离子来撞击晶圆以去除(刻蚀)材料。根据所要去除材料和加工器件结构的不同,可分为电介质刻蚀、导体刻蚀和硅通孔刻蚀。

中微刻蚀设备分类

公司主要产品及应用领域分布如下:

CCP 刻蚀设备:主要用于刻蚀氧化物、氮化物等硬度高、需要高能量离子反应刻蚀的介质材料,为 65 纳米到 5纳米及更先进工艺的芯片制造提供创新的解决方案。

ICP 刻蚀设备:主要用于刻蚀单晶硅、多晶硅等材料,为1X纳米及更先进工艺的逻辑和存储器件刻蚀应用提供创新的解决方案。

图|中微刻蚀设备

来源:公司公告

在逻辑芯片制造方面,公司开发的 12 英寸高端刻蚀设备持续获得国际国内知名客户的订单,

已经在从 65 纳米到 5 纳米及更先进的各个技术结点大量量产;同时,先进逻辑器件制造对加工的精确性、重复性、微粒污染水平,以及反应腔之间的匹配度等都提出了更高的要求,公司着力改进刻蚀设备性能以满足、先进工艺关键步骤加工的要求。

在存储芯片制造环节,公司的等离子体刻蚀设备已大量用于先进三维闪存和动态随机存储器件的量产。先进存储芯片制造中最关键的超高深宽比结构刻蚀应用目前仍然被国外半导体设备公司垄断。公司致力于提供超高深宽比掩膜(≥40:1)和超高深宽比介质刻蚀(≥60:1)的全套解决方案,相应的开发了配备超低频偏压射频的 ICP 刻蚀机用于超高深宽比掩膜的刻蚀,并且开发了配备超低频高功率偏压射频的 CCP 刻蚀机用于超高深宽比介质刻蚀。这两种设备都已验证成功,进入量产。

图|中微超高深宽比设备发展历史

来源:公司公告

此外,公司和国内外特殊器件制造客户合作,在先进封装、功率器件、微机电系统等领域不断拓展应用,持续获得订单。公司通过与国际领先客户合作,积极参与新兴器件制造技术的研发,在超构透镜(Metalenses)和基于 12 英寸晶圆的微机电系统制造等方面都取得良好进展,公司设备已经在相应的生产线上进行最新技术的研发和试产。

2.2、MOCVD 设备

MOCVD全称是Metal-Organic Chemical Vapour Deposition(金属有机化学气相沉积设备),是在基板上生长半导体薄膜的一种技术。利用MOCVD技术,许多纳米层可以以极高的精度沉积,每一层都具有可控的厚度,以形成具有特定光学和电学特性的材料。MOCVD是用于LED芯片和功率器件制造的关键工艺技术。

图|中微MOCVD设备

来源:公司公告

中微公司在MOCVD领域有非常深厚的技术积累。公司于2013年发布了第一代MOCVD设备 PRISMO D-BLUE®,2016年发布了其第二代MOCVD设备 PRISMO A7®。具有自主知识产权的MOCVD设备PRISMO HiT3®,是适用于高质量氮化铝和高铝组分材料生长的关键设备。中微已经在全球氮化镓基LED MOCVD设备市场占据领先地位。

MOCVD分类

用于蓝光 LED 的 PRISMO D-Blue®、PRISMO A7® MOCVD 设备能分别实现单腔 14 片 4 英

寸和单腔 34 片 4 英寸外延片加工能力。

用于制造深紫外光 LED 的高温 MOCVD 设备 PRISMO HiT3®,其反应腔最高工艺温度可达1400 度,单炉可生长 18 片 2 英寸外延晶片,并可延伸到生长 4 英寸晶片。

用于 Mini-LED 生产的 MOCVD 设备 PRISMO UniMax®,具有行业领先的高产能和高灵活性的特点,在同一系统中可配备多达 4 个反应腔,每个反应腔都可实现独立控制。PRISMO UniMax®配置了 785mm 大直径石墨托盘,可实现同时加工 164 片 4 英寸或 72 片 6 英寸外延晶片,PRISMO UniMax®已在领先客户端开始进行规模化生产。

用于硅基氮化镓功率器件用 MOCVD 设备 PRISMO PD5®,在同一系统中可配备多达 4 个反应腔,每个反应腔都可实现独立控制,仅通过更换石墨托盘即可实现 6 英寸与 8 英寸工艺的便捷切换,PRISMO PD5®设备已在客户生产线上验证通过并获得重复订单。

Micro-LED 应用的专用 MOCVD 设备开发顺利,实验室初步结果实现了优良的波长均匀性能,

已付运样机至国内领先客户开展生产验证;用于碳化硅功率器件外延生产的设备正在开发中,已

付运样机至国内领先客户开展验证测试;下一代用于氮化镓功率器件制造的 MOCVD 设备也正在按计划顺利开发中。

2.3、薄膜沉积设备

图|中微薄膜沉积设备

来源:公司公告

公司开发的 CVD(化学气相沉积)钨设备已通过关键存储客户端现场验证,满足金属互联钨制程各项性能指标,并获得客户重复量产订单。

公司在 CVD W基础上开发的 HAR(高深宽比)钨设备采用创新的工艺解决方案,已通过关键存储客户端现场验证,满足存储器件中的高深宽比金属互联应用中各项性能指标,并获得客户重复量产订单。

除此之外,中微进一步开发的具备三维填充能力的 ALD(原子层沉积)钨设备,采用完全自主知识产权的机台设计, 可精准控制工艺过程,实现精准的原子级别生长。该设备已通过关键存储客户端现场验证,满足三维存储器件字线应用中各项性能需求,并获得客户重复量产订单。

公司完全自主设计开发的双台机金属钨系列设备,可以达到业界领先的生产率,同时保证较低的化学品消耗,具有优秀的阶梯覆盖率和填充能力,能够满足先进逻辑器件栅极金属接触及接触孔填充应用,以及 64 层和 128 层 3D NAND 中的多个关键应用。

除此之外,公司新开发的 ALD 氮化钛设备,产品性能验证可以达到国际先进水平,可满足逻辑及存储多道关键应用需求。

2.4、VOC设备

图|中微VOC设备

来源:公司公告

凭借在复杂化学物和气体的高端工艺设备领域长期积累,中微在国内率先开发制造了工业用大型VOC 净化设备,该产品符合严格的空气质量标准。

2.5、刻蚀设备发展趋势

线宽缩小

随着国际上高端量产芯片从 14 纳米到 10 纳米阶段向 7纳米、5纳米甚至更小的方向发展,当前市场普遍使用的沉浸式光刻机受光波长的限制,关键尺寸无法满足要求,必须采用多重模板工艺,利用刻蚀工艺实现更小的尺寸,使得刻蚀技术及相关设备的重要性进一步提升。下图展示 10 纳米多重模板工艺原理,涉及多次刻蚀。

图|10 纳米多重模板工艺原理

来源:公司公告

3D时代

除集成电路线宽不断缩小以外,半导体器件的结构也趋于复杂,例如存储器领域的 NAND 闪存已进入 3D 时代。3D NAND 制造工艺中,增加集成度的主要方法不再是缩小单层上线宽而是增大堆叠的层数,叠堆层数也从 32 层、64 层向128 层发展,国外可达200层以上。刻蚀要在氧化硅和氮化硅一对的叠层结构上,加工 40:1 到 60:1的极深孔或极深的沟槽。

每层均需要经过刻蚀和薄膜沉积的工艺步骤,催生出更多刻蚀设备和薄膜沉积设备的需求。中微公司能够满足先进逻辑器件栅极金属接触及接触孔填充应用,以及 64 层和 128 层 3D NAND 中的多个关键应用。

图|2D NAND 及 3D NAND 示意图

来源:公司公告

市场占比情况

目前半导体设备市场主要由欧美、日本等国家的企业所占据。近年来我国半导体设备行业整 体水平不断提高。

在刻蚀设备方面,全球刻蚀设备市场呈现垄断格局,泛林半导体、东京电子、应用材料占据 主要市场份额;中微公司刻蚀设备已应用于全球先进的 7 纳米和 5 纳米集成电路加工制造生产线。虽然中微公司在主要客户的市场占有率稳步提升,但目前在销售规模上与全球巨头尚有差距。 在 MOCVD 设备领域,公司 MOCVD 设备已在行业领先客户生产线上大规模投入量产,持续保持在行业内的领先地位。

根据 SEMI 的统计报告显示,2023 年中国大陆成为全球最大的集成电路设备市场,占比达到 35%。另外,根据Gartner 数据统计,2018 年到 2025 年全球芯片生产线建设项目共计 171 座新产线,其中 74 座位于中国大陆,区域占比最高达 43%。

图|2023年集成电路前段设备全球市场分布/亿美元

来源:SEMI、与非研究院整理

客户情况

三、财务分析

3.1、营收和利润分析

图|公司营收和利润及增速变化

来源:与非研究院整理

2016-2024Q3公司营收由6.1亿元增长至62.64亿元,复合增速为40.72%。扣非净利润由-2.33亿元增长至11.91亿元,复合增速为254.54%,其中2020年出现-84.19%的短暂下降,2018年实现250.18%,2021年1291.1%,2022年183.4%的较高增速。

2020 年扣非净利润较上年同期减少 84.19%,主要系公司 2020 年因实施股权激励计划产生股份支付费用约 1.24 亿元(属于经常性损益),营收正常增长。

2024年前三季度(1-9月)公司营业收入为55.07亿元,同比增长36.27%。公司的等离子体刻蚀设备在国内外持续获得更多客户的认可。2024年前三季度刻蚀设备收入为44.13亿元,较上年同期增长约53.77%;公司新产品LPCVD设备实现首台销售,收入0.28亿元;公司EPI设备已顺利进入客户端量产验证阶段,已完成多家先进逻辑器件与MTM器件客户的工艺验证。

3.2、分产品情况

图|公司分产品占比

来源:与非研究院整理

2016-2023年,公司产品营收分类为专用设备、备品备件、设备维护,没有具体拆分设备。第一大营收为专用设备占比维持在80%-85%区间,变化不大;第二大营收为备品备件占比在13.87%-19.43%;第三大营收为设备维护的比例在1%-2%水平,占比不高。

图|公司分产品收入

来源:与非研究院整理

通过对年报统计梳理,2016-2018年刻蚀设备收入分别为4.70亿元、2.89亿元、5.66亿元,2019-2024H1刻蚀设备收入分别为8.13亿元、12.89亿元、20.04亿元、31.47亿元、47.07亿元、26.98亿元。

2016-2018年MOCVD设备收入分别为0.16亿元、5.30亿元、8.32亿元2019-2024H1MOCVD设备收入分别为7.6亿元、4.96亿元、5.03亿元、7亿元、4.62亿元、1.52亿元。

2016年刻蚀设备占据主要收入,开始有MOCVD设备收入;2018年MOCVD营收超过刻蚀设备达到峰值;2019-2024H1年刻蚀设备收入持续增长,MOCVD设备营收震荡下行。刻蚀设备的收入占比由2017年的35%提升至2024H1的95%。

原因分析

2020年后,公司的等离子体刻蚀设备在国内外持续获得更多客户的认可,市场占有率不断提高,在国际最先进的 5 纳米芯片生产线及下一代更先进的生产线上均实现了多次批量销售,使得公司的营收和净利润,毛利率和净利率持续提升。

受终端芯片价格下降及生产产能持续释放等因素影响, 2020 年以来LED 用MOCVD设备市场仍呈现下滑态势。

3.3、毛利率情况

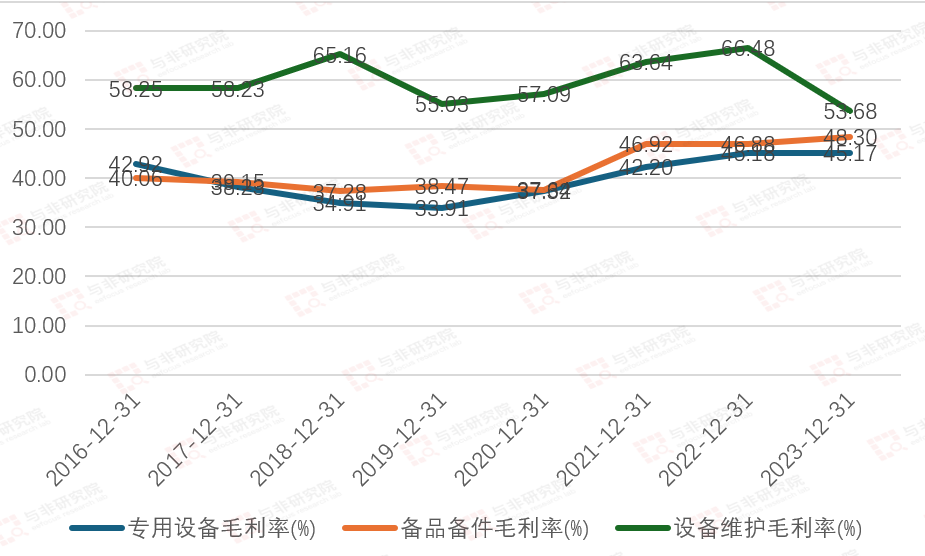

图|分产品毛利率变化

来源:与非研究院整理

产品毛利率方面,2016-2020年备件产品毛利率在40%左右,2021年大幅度提升至46%水平。备件产品毛利率比专用设备毛利率高3%左右,2016-2020在37%水平,2021年后大幅提升至45%水平。设备维护毛利率较高,为60%左右水平。

图|毛利和净利率变化

来源:与非研究院整理

综合毛利率上,2016-2019年呈现下降趋势,由42.52%降低至34.93%;2020-2023年由37.67%提升至45.83%水平。

扣非净利率方面,2016-2019年由-38.24%提升至7.58%,2020年下降至1.03%,2021-2023年由10.44%提升至19.02%,2024年1-9月份的扣非净利率为14.77%。

2024年1-9月份的毛利率为42.22%,2023年同期1-9月份毛利率为43.45%,同比减少1.23pct,主要是由于确认收入的产品结构所带来的正常波动。

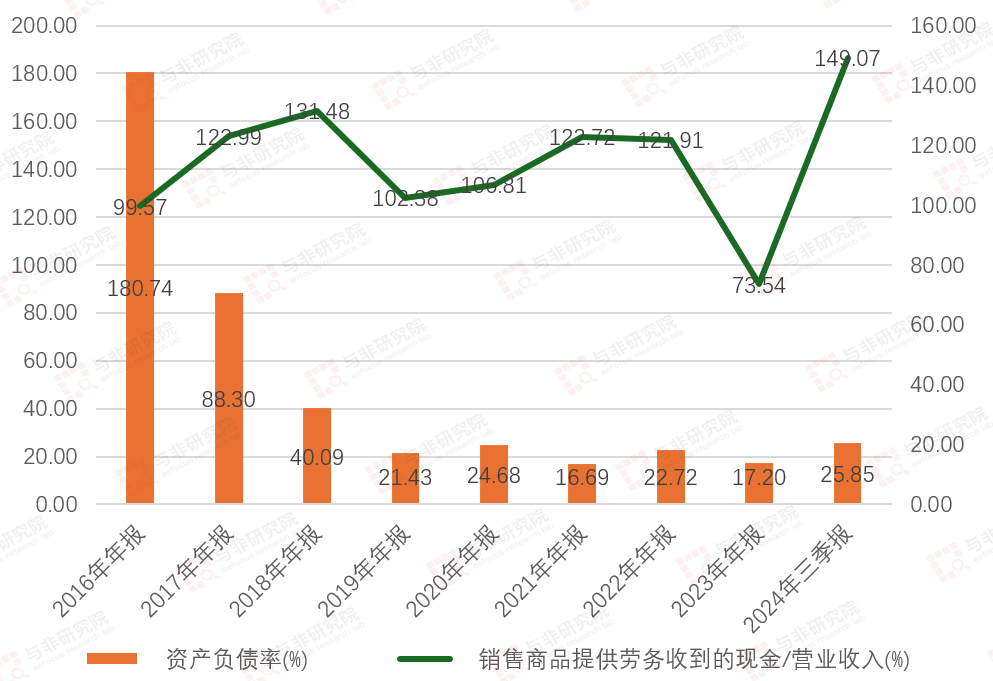

3.4、资产负债率和现金流情况

图|资产负债率和现金/营收变化

来源:与非研究院整理

资产负债率方面2016-2018年维持在较高水平,分别为180.74%、88.30%、40.09%;2019年上市以后获得资金,资产负债率降低至20%安全水平,2019-2024第三季度分别为21.43%、24.68%、16.69%、22.72%、17.20%、25.85%。

2016-2024年第三季度,公司现金/营收比维持在100%以上水平,公司现金流较好。

3.5、研发投入情况

图|研发投入及营收占比

来源:与非研究院整理

2016-2024H1公司研发投入持续增长,分别为3.02亿元、3.30亿元、4.04亿元、4.25亿元、6.40亿元、7.28亿元、9.29亿元、12.62亿元、9.50亿元;研发投入占营收分别为49.62%、34%、24.65%、21.61%、28.14%、23.42%、19.59%、20.15%、27.61%,远高于科创板平均10%左右的研发投入。

图|研发人员数量及占比

来源:与非研究院整理

2018-2024H1公司研发人员数量持续增长,分别为240人、276人、346人、415人、592人、788人、967人;研发人员数量占比分别为36.75%、38.17%、38.70%、39.60%、42.93%、45.76%、46.38%。

图|部分研发进展

来源:公司公告

根据公司公告,公司研发进展方向主要是围绕先进制程的CCP刻蚀机、MOCVD设备、ICP刻蚀机等。存储刻蚀方向的用于制造(3D NAND,≥128层)的CCP刻蚀设备已完成验证,开始大规模量产。用于先进逻辑芯片生产的5纳米ICP刻蚀机已经完成评估,实现销售。用于先进逻辑芯片生产的3纳米ICP刻蚀机Alpha原型机已完成设计、制造、测试及初步的工艺开发和评估。

公司目前在研发的薄膜沉积类产品一共有20多类,2023年已经付运客户端的设备有6类,主要为CVD/HAR/ALD W钨设备,TiN/TiAI/TaN ALD设备。2024、2025年,公司会新增10余类产品交付客户。

3.6、新增订单情况

2024年前三季度(1-9月)公司新增订单76.4亿元,同比增长约52.0%。其中刻蚀设备新增订单62.5亿元,同比增长约54.7%;LPCVD新增订单3.0亿元,新产品开始启动放量。公司2024年预计新增订单在110-130亿元。

新增订单中,来自存储客户的占比较高。先进制程(包括先进逻辑及存储)占比超过70%。中微公司加速在客户产线证明了公司的设备的竞争力,下游客户对公司的信心持续提升,更多的客户选择中微的设备,这是订单保持高速增长的主要原因。

四、总结

尽管受到各种限制,设备验证周期较长等各种不利因素影响,但从中微公司的发展过程可以看出,芯片制造设备的国产化过程进程还是在不断前行中。公司研发进展方向主要是围绕先进制程的CCP刻蚀机、ICP刻蚀机、MOCVD设备等,其中下一代ICP刻蚀机产品性能可以达到国际先进水平,以满足新一代的逻辑芯片、DRAM 和 3D NAND 存储芯片等芯片制造对刻蚀设备的需求。

多家第三方半导体行业研究机构预测2025年全球半导体市场的资本开支保持双位数增长,中微公司将持续受益于行业的增长,还将扩大在主要客户的产线市占率,有望保持高速增长。面对950亿美元的前段设备市场,中国大陆+台湾市场占比54%,国产设备厂商的总体营收相比国际巨头还有较大的差距,国产替代任重而道远,让我们耐心期待。

来源: 与非网,作者: 王兵,原文链接: https://www.eefocus.com/article/1770107.html

芯耀

芯耀

6061

6061