眼下为了度过半导体寒冬,不少芯片大厂都捂紧资本开支的棉被过冬。不同于去年上半年的高涨士气,过剩后的半导体产业如同霜打的茄子般。

砍单从终端持续到上游,产能利用率下跌,代工龙头台积电罕见削减明年2成的资本支出,并鼓励员工休假。存储芯片市场价全面走低,大厂们盈利纷纷下滑,有意削减资本支出,SK海力士甚至要将明年资本支出削减一半。

很多人可能注意到,韩厂三星半导体比较特别,作为卷学业卷工作的世界卷王最大财团下的芯片厂,准备无视情况维持资本支出,即便三季度财报出现了3年来首次利润下滑,并警告存储芯片销量下滑趋势将延续至2023年。半导体好光景到头,存储市场持续恶化,三星为何还要继续押注存储芯片?阅读本文,你将会了解:

1、 什么是半导体周期?

2、 三星为何逆势扩产?打的什么算盘?

3、 勒紧裤腰带也要扩产的存储芯片行业

铁打的半导体寒冬期

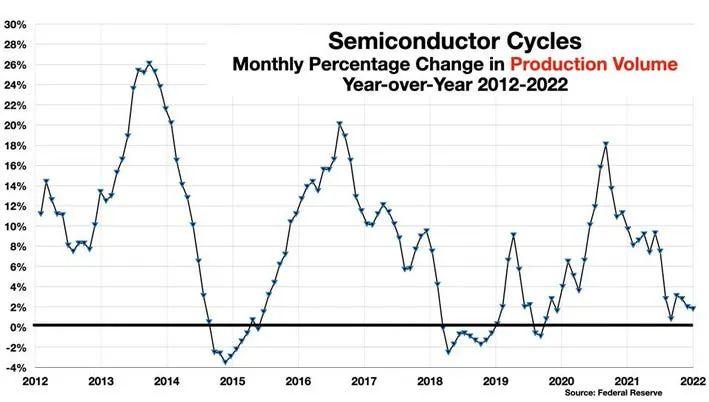

全球半导体供需关系有不同的情况,要么供过于求,要么供不应求,要么供需平衡,对应业绩上升或下降的周期。猪周期也追涨杀跌,它们都符合经济学最基础的供需关系:供不应求时,价格上涨,供大于求时,价格下跌。半导体行业去年的火热缺涨行情,今年的速冻衰退行情,就是两种截然不同的周期。

去年,MCU、PMIC芯片等大范围在现货市场一“芯”难求,价格暴涨十几倍、几十倍。如今以面板驱动IC、存储芯片等消费类为代表的芯片类型,受到一整个消费电子需求急剧下滑的影响,价格暴跌。

2012-2022年半导体销量的同比变化百分比

LCD+OLED面板迎来史上最大幅度“减产潮”,牵连上游DDIC的走向,有客户出现宁愿支付违约金也要减少库存压力的情况。在存储芯片市场,需求急剧下滑,存储芯片大厂们要大砍资本支出或削减产量。

韩国第二大芯片制造商SK海力士净利写下6成的惊人跌幅,要将明年资本支出大砍一半;美光砍明年整体资本预算30%,砍设备预算50%;铠侠对工厂减产,10月开始芯片生产量减少约30%。连全球半导体销售额第一的代工厂台积电也砍了明年资本支出的2成。

值此关头,存储芯片龙头三星却坚持走自己的路。

来源:TrendForce

半导体产业有三大支柱:处理器、存储器(芯片)、显示器。半导体行业有句话叫“行业周期重点看存储” ,存储芯片的周期表现几乎和过去的半导体新应用成长周期同频共振。

存储芯片作为电子行业的“原材料”,信息存储容量从kb、mb、gb、tb……到nb和db,几乎所有带电的产品都要用到它。目前存储芯片占半导体产值约30%,全球市场规模于波动中保持上升趋势。

2016年下半年到2018年这段半导体上行超级周期中,存储芯片曾扮演着重要推手。由于智能手机内存的军备竞赛、AI人工智能、机器学习等新兴技术对存储芯片的新需求超预期,存储芯片供不应求,DRAM、NAND价格大幅上涨。但到了2019年新的颓势,存储芯片大厂们的营利“暴雷”宣告了这场超级周期的告终。

更早时候如90年代PC的渗透, 2000年功能机的渗透及iPod等推出,2010年代智能机的渗透及云计算的爆发。

摩根士丹利对半导体周期的预估认为,以DRAM芯片的价格为例,市场通常会经历4-8个季度的下行周期,然后再经历4-9个季度的上行周期,DRAM芯片的价格随时间呈现出明显的周期性。2021年8月,摩根士丹利发布《凛冬将至》报告,表示芯片行业正在进入周期的后期阶段,即内存供过于求的阶段,存储设备制造商将在2022年面临艰难的定价环境。

摩根士丹利的预测把半导体周期跟内存新阶段挂钩,在全球芯片荒未见缓解之际,这一率先发出的“看衰”信号,一度让美国芯片股应声大跌。转眼来到2022年最后一季度,砍单、减产、裁员……半导体行业正一步步应验此前的预测。

三星的“阳谋”:“卷”为上策

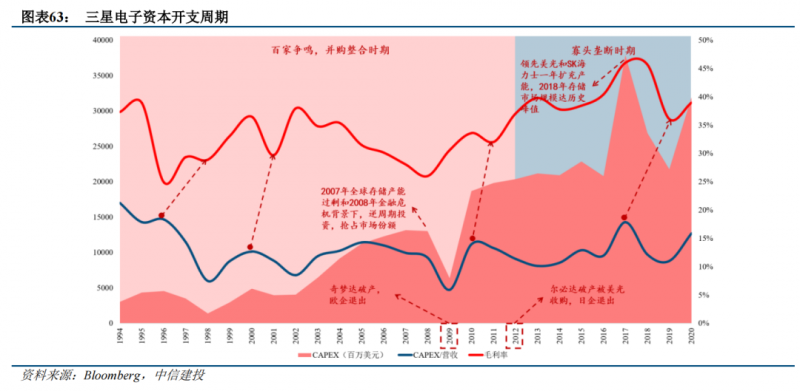

半导体波折的周期是门学问,就像投资理财,部分厂商能够抓住机会,低进高出。对于存储芯片龙头三星来说,在下行周期大家纷纷削减投资时,自己却逆势投资的操作并不新鲜。

从打败存储巨擘日本半导体,打败更多竞争对手确立霸主地位,到巩固霸主地位,三星靠存储芯片的三次“反周期定律”上位,屡试不爽。

从80年代中期和90年代初,三星从零开始,通过两次反周期投资,坐到了存储芯片龙头的位置。

1984年,三星半导体建成自家首个存储器工厂,批量生产64K DRAM。当时日美竞争激烈,但DRAM市场不太景气,DRAM芯片的单价从1984年的4美元跌至1985年的0.3美元,而三星当时的64K DRAM生产成本是1.3美元/片,面对行业寒冬,三星不仅没有收缩投资,反而开始逆向投资,扩大产能。

1993年全球半导体再次转弱,三星第二次反周期投资,兴建用于生产DRAM的8英寸硅片生产线,1995年得到回报,Windows95视窗操作系统发布后极大刺激内存需求,全球各大厂商后知后觉,纷纷投资扩大产能。这场繁荣在1995年年底出现泡沫,DRAM供大于求,厂商们纷纷削减投资,三星依然没有收手,继续扩大投资。

1996年三星推出世界上第一个1GB DRAM,奠定了其行业领军地位。2002年起,三星电子还坐稳全球NAND闪存市场占有率第一,20年过去,至今持续领先。

2008年金融危机前后,DRAM市场雪上加霜,内存价格持续下跌,甚至跌破成本。三星第三次祭出反周期投资的绝杀,进一步扩大产能,加剧了DRAM行业亏损,三星因此打垮了2家竞争者,曾排名第三的德系厂商奇梦达,前日本半导体双雄之一的尔必达,接连退出DRAM市场。

DRAM领域最终只剩三个玩家:三星、海力士和美光,当时这三雄在存储的市占率加起来超过了93%。

对于三星来说,想要赢面更大,逆周期依然继续扩张,风雨无阻,雷打不动。2022年了,三星仍然逆势扩产,专家估计三星会增产NAND flash,为发动新一轮价格战跃跃欲试。

存储芯片(DRAM & NAND Flash)和一般的数字芯片不同,它的产品需求量较大,产品的标准化程度较高,且行业集中度高,具有显著的规模效应。用户粘性弱,谁家能往便宜做,谁就占领了更大的市场,因此行业惯用扩张手段,分摊成本来维持成长。

市占稳居第一的存储芯片成为了三星电子的“利润奶牛”。2017年,三星电子以688.25亿美元的营收将英特尔拉下垄断了25年的宝座,首次荣登全球半导体产业榜首,其中内存/存储器业务贡献了公司利润的三分之二。

三星2022年 Q3财报显示,该季度三星营收合计76.78万亿韩元(约合574.5亿美元),DS部门(含存储业务)业务收入23.02万亿韩元,其中,存储业务部门实现收入15.23万亿韩元,约占第三季度总营收的19.8%。

然而存储芯片正受制于半导体下行周期,由于Q2占三星营业利润超70%的DS部门Q3盈利水平大幅下挫,导致三星整体利润出现明显下滑。三星首席执行官Kyung近期表达了悲观的态度,但他表示,三星努力化危机为机遇,为了实现这一目标,无论经济形势如何,持续的投资是正确的方式,在下行周期中减少投资可能会导致糟糕的结果。

不管行情好不好,为了捍卫好利润,朝前“卷”就完事了,这就是三星作为存储龙头的觉悟。

在行业低潮时,竞争对手往往都在收缩规模,设备相对便宜,这时跟周期反着来,逆势投资扩产,按照以往的周期,1-2年后又会抓住行业周期的新起点。如此便有备无患,有充分的产能来应对市场需求,以充分的降价空间打价格战,步步紧逼对手亏损乃至倒闭。

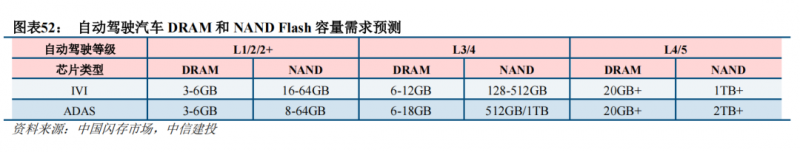

投资新技术还可以押宝来年,等市场应用落地,快速占领市场。比如未来存储芯片需求将在5G、智能汽车等的驱动下步入下一轮成长周期,对功耗、算力的要求越来越高,对存储技术的要求越来越高。

逆周期投资实际成了半导体行业常见的策略。近两年MLCC厂商也在扩产,今年虽然市场情况急速下行,但厂商们看准未来长期需求坚定扩产。

我国半导体发展历史上也曾上演“低潮进高潮出”的成功例子,华虹NEC合资半导体新厂建立时,是当时全球半导体低潮周期中唯一一个不断赶工、加快建设的半导体工厂,正式投产时正好赶上行业新一轮高潮到来,建厂当年投产就盈利了。

存储芯片扩产:不敢停也不能停

虽然SK海力士、美光等存储大厂要下修资本支出,但它们的扩产仍在持续,与无意跟进的三星相比,只是程度不同的问题。存储芯片价格大起大落,在这如同股票一般的市场中长期生存并不容易,投资不是想停就能停。

这个圈子有句名言:DRAM半导体存储,每赚钱一年,就要亏钱两年。所谓“赚一亏二”。如美光、SK海力士在每轮大规模资本支出后的1-3年内,产品进入降价周期,毛利率下降。

在扩产和价格战的竞争中,新的技术成熟,存储芯片就必然走向白菜价。卷到这个地步,必须把规模变大才能稍微多赚点,在提高技术水平,赶上世界水准时还要保证不亏大钱。

此外,作为重资产行业,一旦投产没法停,亏本也要硬着头皮生产,至少还有现金流。跟在后面喝汤的小厂更是如此,大家卷就卷吧,追求同亏同盈,能在三星的地盘上分一杯羹就不错了。

扩产能反哺砸出去的钱,但即便是繁荣周期也不能大意,不谨慎扩张可能导致供大于求,盈利变亏损。在低迷时期,有强大的融资能力来输血最好,韩国的举国之力、三星背后巨大的华尔街资本力量都帮了不少忙。1986年底三星半导体遭遇严重亏损接近破产时,韩国政府出手“救市”,总共投入近3.5亿美金,并以政府名义给三星拉来了20亿美元的个体募资。

有了强大的后台,三星在“梭哈”时更加游刃有余,2007年全球DRAM产能过剩叠加2008年金融危机影响,三星却将相当于2007年总利润118%的资金用于DRAM扩产,价格战迫使更多竞争对手破产。

有着“钞能力”著称的台积电,在三星的财务结构面前都要相形见绌。张忠谋曾对比过台积电和三星的财务结构,三星投资时银行借贷占多数,股东权益占少数,同样的扩张幅度下,三星能以更少的盈余去扩产。

美国也想扶持自己的存储芯片厂美光,借芯片法案大举扩产,据报道美光斥资310亿美元建晶圆厂,年产40亿颗芯片。日本铠侠高管近日谈NAND Flash表示,虽然市场环境非常严峻,但他们不会放松投资,他们还有日本政府的支持。

未来,存储芯片需求将在5G、AI及智能汽车的驱动下步入下一轮成长周期,在低迷周期中蛰伏中的存储芯片厂商,仍然要有强大的现金流和融资能力,才能维持高强度的研发及扩张支出。

芯耀

芯耀

917

917